Le prochain Brexit est une occasion pour moi de faire un point sur les actions anglaises, et en particulier les actions à dividendes anglaises du royaume_uni (dont le fiscalité).

En ce début 2019, les actions anglaises représentent près de 20% de mon portefeuille d’actions en bourse (téléchargez mon portefeuille d’actions à dividendes ici). Ces actions anglaises sont aujourd’hui logées dans mon PEA.

Je vais donc partager ici avec vous mon expérience de mes investissements dans les actions à dividendes anglaises, en particulier les spécificités du marché boursier anglais (avantages/inconvénients).

Je vais aussi vous donner plus d’informations sur l’impôt des dividendes du Royaume-Uni pour que vous sachiez très exactement quels impôts d’appliquent sur les dividendes anglais.

Enfin, en cette période de Brexit prochain, je vais vous parler des conséquences de ce Brexit pour le PEA.

Mise à jour 2020 : la mise en oeuvre du Brexit sera effective le 1er Janvier 2021 pour les opérations d’investissement dans les actions du Royaume-Uni.

Quels sont les avantages d’investir dans les actions à dividendes anglaises ?

Alors, pourquoi investir dans les actions anglaises ? Pour plusieurs raisons.

Les sociétés anglaises sont des gros distributeurs de dividendes

Il faut savoir que l’Angleterre est, avec la France, un des pays où les sociétés versent le plus de dividendes !

On trouve en Angleterre de belles sociétés à dividendes.

Les sociétés anglaises ont une culture du dividende, du reversement aux actionnaires des dividendes qui est un peu similaire aux sociétés américaines.

Donc, dans cette optique, vous trouvez beaucoup d’actions à dividendes intéressantes avec un historique de dividendes intéressants.

Et les managers, les dirigeants des entreprises portent une attention particulière à ce point.

Pour trouver les meilleurs dividendes d’actions anglaises, j’ai créé pour vous mon Screener de Dividendes.

Des dividendes 2 fois par an avec les actions anglaises.

La deuxième raison pour laquelle investir dans les actions anglaises est intéressante, c’est qu’en particulier, un peu comme aux Etats Unis, les sociétés versent des dividendes plus régulièrement qu’en France (c’est ce qu’on appelle le calendrier des dividendes).

En effet, la majorité des actions anglaises versent des dividendes semestriels, donc deux fois par an.

Contrairement à la France où les sociétés versent des dividendes majoritairement une fois par an, en Angleterre majoritairement c’est deux fois par an !

Mais, en plus, vous trouvez, sur le marché anglais, pas mal d’actions qui versent, comme aux Etats Unis, des dividendes trimestriels. Aux USA, on trouve par exemple le dividende Coca-Cola ou le rendement du dividende Apple.

Une fiscalité des dividendes au Royaume-Uni particulièrement intéressante.

Le troisième point pour lequel les actions anglaises sont intéressantes, c’est que,en Angleterre, vous n’avez pas de prélèvement à la source lors du versement des dividendes anglais !

C’est-à-dire que, contrairement aux Etats-Unis par exemple, quand vous êtes français vous recevez les dividendes sans avoir à payer aucun impôt anglais.

Pour être totalement clair par rapport à ce point : en fait, le prélèvement à la source est effectué directement au niveau de la société par le fisc anglais à un montant de 10%, mais pas au niveau des particuliers.

Donc ça veut dire quoi ?

Ca veut dire que, quand les sociétés anglaises vous donnent le montant des dividendes qu’elles versent, cela correspond effectivement au montant qui sera versé. Le montant des dividendes versé ne subit donc aucun prélèvement/impôt à la source anglais au niveau des actionnaires, l’impôt ayant déjà été prélevé au niveau de la société !

Il n’y a donc pas besoin d’un Imprimé Fiscal Unique comme l’IFU DeGiro.

Attention, cela ne veut pas dire que vous ne devez pas payer les impôts et prélèvements sociaux sur ces dividendes. Pour un aperçu sur ce sujet, je vous invite à connaître la fiscalité des dividendes d’actions étrangères.

Investir en bourse au Royaume-Uni : les points à connaître !

Investir dans les actions anglaises n’a pas que des avantages ! En tout cas, il faut connaître certains points.

Des actions anglaises côtées en « pence »

Premièrement, il faut savoir que les actions anglaises son côtées en « pence » mais que vous les achetez en « livres Sterling ».

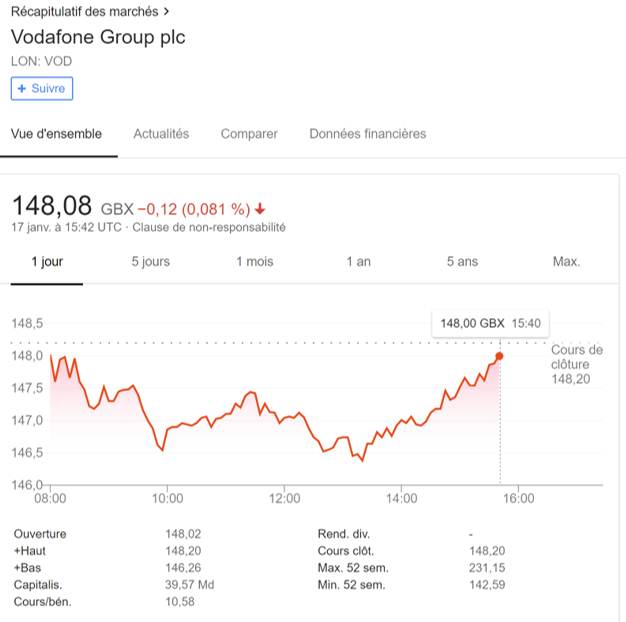

Ainsi, contrairement à ce que l’on pourrait penser, cette action Vodafone ne coûte pas 148 £ :

Comme elle est côtée en « pence » (soit 1/100ème de £), elle vaut, en fait, 1,48 £ !

Si vous en achetez 10, votre achat ne vous coûtera pas 1 480 £ mais 14,80 £ ! Vous paierez d’ailleurs, dans ce cas, plus cher en frais de courtage (voir ci-dessous) qu’en montant d’actions !

Donc, il faut faire très attention quand vous passez vos ordres de bourse parce qu’on a impression qu’on achète beaucoup plus que ce qu’on avait prévu !

C’est un petit point technique mais il faut quand même le savoir !

Le risque de change

Le deuxième point, cela va sans dire, mais c’est toujours mieux de le dire 😉, c’est qu’il y existe un risque de change car les actions anglaises s’achètent en « livres sterling », et non en euros.

Vous avez un risque de change quand vous achetez des actions anglaises. Et d’ailleurs, quand vous les vendez aussi 😬 !

La « duty stamp » anglaise et les frais de courtage d’actions anglaises

Acheter des actions anglaises coûte clairement plus cher que d’acheter des actions françaises du CAC 40 GR dividendes réinvestis (ou même américaines) !

Comme pour la France (avec la taxe sur les transactions financières), l’Angleterre a aussi sa taxe à l’achat sur les actions.

Et en plus, elle est plus chère et elle s’applique sur TOUTES les actions !

Son taux est de 0,5% sur la bourse de Londres et 1% sur la bourse de Dublin. Elle s’applique sur le montant des achats d’actions.

Concrétement, chaque fois que vous achetez une action anglaise, vous payez donc une taxe de 0,5% du montant de votre achat. Un vrai frein à l’achat d’actions anglaises qui me fait toujours regarder à 2 fois avant de faire ce choix !

A titre d’exemple, voici un de mes relevés de compte d’un achat récent avec cette “duty stamp” :

Je précise que cette « duty stamp » ne s’applique qu’à l’achat d’actions et non à la vente.

Par ailleurs, intervenir en achetant et vendant des actions sur la Bourse de Londres est clairement plus onéreux que de le faire sur la Bourse de Paris, ou même New York.

A titre d’exemple, mon courtier PEA Bourse Direct facture 0,15% l’ordre de bourse à Londres en frais de courtage (avec un minimum de 15 €) contre 0,09% sur le marché parisien et américain (avec un minimum de 8,50 €).

Et, à ces frais de courtage, il convient de rajouter une « commission de change » de 0,08% (valable aussi d’ailleurs sur le marché américain) !

Bref, comme vous le voyez, investir au Royaume Uni coûte bien plus cher que sur le marché parisien (ou même américain) !

Le délai de versement des dividendes

Pour les actions actions anglaises, contrairement à la France, le délai de versement est assez long.

C’est d’ailleurs le plus long temps de versement des dividendes que j’ai constaté entre la France, les USA et l’Angleterre.

Je dois dire qu’une des raisons est, dans ce cas, l’option de paiement du dividende en actions proposé aux actionnaires.

Mais, comme cette option est très souvent proposée aux actionnaires en Angleterre, cela augmente le délai de versement des dividendes.

Brexit PEA : quelles conséquences pour les actions anglaises dans le PEA ?

Pour rappel, dans un PEA (Plan d’Epargne en Actions), seules les actions dont la société émettrice a son siège :

- en France, ou

- dans un autre Etat membre de l’Union Européenne (UE), ou

- en Islande, en Norvège ou au Liechtenstein,

peuvent être inscrits dans un PEA.

Par conséquent, en quittant l’Union Européenne, les actions du Royaume-Uni ne seront clairement plus éliglibles au PEA après le Brexit.

Question : le Brexit entraînera-t-il la clôture d’un PEA qui contient des actions anglaises ?

Réponse : Non.

Le 25 septembre 2017, l’administration fiscale a mis à jour sa doctrine relative au Plan d’Epargne en Actions : concernant le sort des actions pour lesquelles la condition de localisation de l’émetteur n’est plus respectée, il est admis que le PEA ne soit pas clos.

Question : que faire des titres/actions anglaises dans mon PEA lors du Brexit ?

Réponse : vous devez vendre, dans un délai maximum de deux mois à compter de la date du Brexit, vos actions anglaises.

Dans la pratique, si vous n’avez pas vendu vos actions anglaises dans ce délai de 2 mois, votre courtier de bourse devrait vendre vos actions anglaises à votre place !

Concrétement, les actions anglaises que vous possédez seraient alors transférées sur votre compte-titres (c’est d’ailleurs une des raisons pour lesquelles votre courtier devrait vous ouvrir, par défaut, un compte-titres simultanément à l’ouverture de votre PEA – pour tenir compte de ce type “d’évènement/aléa” !).

Dans ce cas, vous aurez le droit de créditer votre PEA du montant des actions transférées dans votre compte-titres (même si vous avez déjà atteint le montant maximum de placement – 150 000 € – ou si vous avez déjà retiré des liquidités de votre PEA). Cette opération n’entraînera pas la fermeture de votre PEA.

Pour information, sauf contre-ordre, la date prévue du Brexit est 1er Janvier 2021.

Pour ma part, pour éviter tout problème et tout risque d’erreur (ce qui peut arriver), je vendrai mes actions anglaises avant cette date.

Car, même si j’ai confiance dans mon courtier de PEA Bourse Direct, je préfère ne pas prendre de risque sur ce sujet : je vous invite d’ailleurs à faire de même !

Pour être complet sur le sujet, sachez que le Brexit n’aura aucune incidence sur vos actions anglaises dans le compte-titres ! Vous pourrez toujours en posséder dans votre compte-titres, sans que le Brexit n’ait aucune conséquence sur votre fiscalité d’actions.

Si vous voulez aller plus loin, vous pouvez lire mon livre sur la bourse.

Bonjour, je détiens des actions RDSB sur les PAYS BAS, dans mon PEA Vais je devoir les vendre également ????

Pays-bas c’est pas Londres…….

Bonjour, la société émettrice des actions RDSB est la société Royal Dutch Plc, c’est une société britannique. Donc, a priori, ces actions devront effectivement être sorties du PEA. Je suis aussi possesseur de ces actions 🙂

bonjour normalement non car le siège social de Royal Dutch Shell est aux Pays-Bas

Il me semble que Shell Plc est bien une société anglaise, même si son siège social est aux Pays-Bas. En tout cas, j’ai écrit au service actionnaire de la société pour en avoir le coeur net. Je vous donnerai la réponse !

je serais interressé effectivement, j’espère avoir raison car Shell représente 18% de mon PEA et permet de toucher des dividendes sur des mois où je n’ai pas de valeur de remplacement

Pas encore de réponse ! De la même manière, Bourse Direct n’a pas vraiment d’infos non plus. Voici leur réponse : « Nous vous informons que nous allons devoir attendre la réalisation ou pas du BREXIT pour connaitre toutes les modalités. »

Bonjour Bertrand et Fabien, je m’intéresse aussi à cette action RDS à loger dans mon PEA et j’ai contacté bourse direct par téléphone, je vous livre donc leurs réponses :

– RDS est une société anglaise et cela « pourra » avoir des conséquences selon les modalités du BREXIT qui n’est pas encore acté :-). Le fait d’acheter du RDS-A ou RDS-B à Londres ou Amsterdam ne changera rien (à part les frais d’achat), car la société reste anglaise.

Bertrand, comme tu possèdes ces titres dans ton PEA, j’aimerai une confirmation : Bourse Direct m’a expliqué que même dans un PEA, les titres RDSA ou RDSB sur Londres ou Amsterdam subissaient un prélèvement à la source de 10%. Et sans récupération possible d’un crédit d’impôt l’année suivante.

As-tu constaté cela aussi? RDS et impérial brands tu les as acheté sur LONDRES ?

Bonjour, pour les actions anglaises, le dividende annoncé ne subit aucun prélèvement à la source. Pourquoi ? Parce que le « prélèvement » est directement prélevé par le fisc anglais au niveau de la société et non des investisseurs. Donc, pas de prélèvement ! Je peux le confirmer sur mes versements de dividendes anglais !

Bonsoir, il y a un point dans l’article que je n’ai pas bien saisi.

Concernant le transfert éventuel des actions vers un CTO plutôt que de vendre purement et simplement les actions, j’imagine qu’il n’est pas possible de simplement transférer ces titres anglo-saxons d’un compte à l’autre, il faut passer par une sorte de vente et de rachat dans la foulée … ?

D’avance, je vous remercie Bertrand pour votre éclaircissement 🙂

Le plus simple est de vendre vos actions anglaises dans le PEA avant le Brexit. Dans ce cas, il n’y a pas de contestation possible et vous n’aurez aucun problème. Si vous ne le faites pas, en théorie, votre courtier devrait faire la manipulation suivante : vendre vos titres anglais du PEA et les transférer vers votre compte-titres. Je signale juste que, dans ce cas, il y ait un risque que le courtier ne le fasse pas, en particulier les courtiers classiques bancaires qui ne sont pas – loin de là – spécialisés ! A mon avis, ce risque est important chez ces courtiers (la majorité des Français ayant leur PEA chez ce type de courtier bancaires). Dans ce cas, si l’opération de vente-transfert n’est pas réalisée, le fisc peut être amené à clôturer (même rétroactivement) votre PEA ! Ma recommandation est donc de ne pas prendre de risque : c’est plus simple 🙂

Je viens de tomber sur cette page forte intéressante :

https://www.impots.gouv.fr/portail/brexit-liste-de-questions-reponses#A1

Il semble comporter toutes les informations utiles avec la réponse à la question posée plus haut, je cite :

» En l’absence de ratification de l’accord général de sortie, pour être éligibles au plan d’épargne en actions (PEA) et au PEA pour les petites et moyennes entreprises (PEA-PME), les titres doivent notamment être émis par des sociétés ayant leur siège dans un État membre de l’Union européenne (UE) ou dans un autre État partie à l’Espace économique européen (EEE) […] »

Voilà qui donne à la fois un espoir ainsi qu’une porte de sortie pour les actions Shell … qu’en pensez-vous ?

De ce que je sais, RDSb est coté à Londres et RDSa est côté à Amsterdam, peut-être transférer simplement RDSb sur RDSa pour éviter le Brexit?

non ce qui compte c’est le siège social de l’entreprise, si ce dernier est dans l’union européenne ou dans l’espace économique européen les titres de la société sont éligible au PEA. A ma connaissance le siège social de Royal Dutch Shell étant au Pays-Bas, les titres RDSA et RDSB restent éligibles

Comme le dit Fabien, c’est effectivement la nationalité de la société qui importe, pas son lieu de cotation. La question est de quelle nationalité est Royal Dutch Shell ?

Bonjour Bertrand,

avez-vous du nouveau par rapport à Shell et le brexit (si on a RDSA par ex doit-on craindre le Brexit ?)

merci.

Siège social de RDS est à la HAYE aux Pays-Bas .Donc dans l’U.E.

La cotation des actions B permet d’échapper à la retenue à la source de 15% des actions cotés aux Pays-Bas.

Bonjour,

Je suis belge, c’est-à-dire sans PEA, mais avec un compte-titres. Si j’ai des actions TOTAL cotées à Londres, serais-je exonéré du précompte sur le dividende?

Je pose la question car Total reste une société française.

Merci.

Bonjour,

Ou en est on avec l’action RDSB et le PEA ??

Nous sommes desormais fin mai 2020 et je ne trouve toujours pas reponse précise.

Quand je regarde sur bourse direct, le symbole PEA est toujours present.

Par contre sur TradingSat, plus de symbole PEA.

Puis acheter ces actions et les mettre dans sur mon PEA fraichement ouvert ?

Merci d’avance pour votre aide

Bonjour, pour acheter des actions anglaises n’est ce pas intéressant de les acheter sur les marchés américains (quand c’est possible en tout cas) ? les frais d’accès au marché sont souvent plus faibles avec tous les courtiers et on évite aussi la stamp duty. Y a t-il des inconvénients à acheter une entreprise anglaise coté aux US?

Bonjour, c’est effectivement possible. Effectivement, les frais de courtiers sont en général moins élevé et on évite ainsi la « duty stamp ». Le seul inconvénient que je vois est celui d’être soumis au taux de change livre/dollar.

Bonjour,j’ai fait des placements boursiers par l’intermédiaire d’un trader.Au moment de sortir l’argent il m’annonce qu’il faut payer 2% de la globalité de la somme à l’administration Anlaise.

Je commence à me poser la question si cela n’est pas une escroquerie.

Ci c’est le cas ,que dois je faire.