La Taxe sur les Transactions Financières (TTF), vous connaissez ?

La “Duty Stamp”, ça vous parle ?

La “commission de change”, vous savez ce que c’est ?

La “cotisation subsidiaire maladie” pour les rentiers de la Bourse, vous êtes au courant ?

Si vous ne connaissez pas toutes ces taxes et frais boursiers, je me propose ici de vous les faire découvrir maintenant !

Et vous allez voir que cette taxe sur les transactions financières concerne aussi le PEA !

L’univers de l’investissement en Bourse est truffé de (mauvaises) surprises, de frais et de taxes diverses dont on ne parle jamais (ou très rarement). Et plus ça va, plus la liste se rallonge (rien que 2 nouvelles taxes et une augmentation entre 2012 et 2017) !

Je vais vous révéler ici un des aspects les moins connus de la Bourse, à savoir toutes ces taxes et frais cachés que j’ai découvert au gré de mes investissements boursiers dans les dividendes. Et croyez-moi, j’en découvre (presque) tous les jours, malgré mon expérience dans le domaine de la Bourse (voir mon histoire).

Les connaître, c’est la première étape pour les éviter !

“Un investisseur averti en valant deux”, la connaissance de ces taxes et frais de Bourse cachés vous permettra de mieux investir et d’économiser beaucoup d’argent en faisant les bons choix d’actions, de courtiers ou d’investissements.

Commençons avec cette taxe si méconnue mais qui m’agace tant.

Qu’est-ce que la Taxe sur les Transactions Financières (TTF) ?

La Taxe sur les Transactions Financières (TTF), a été mise en place le 1er août 2012 par notre (non regretté) ancien Président François Hollande.

L’idée de cette taxe sur les transactions financières provient de l’économiste américain James Tobin (d’où son autre nom de “taxe Tobin”) qui, en fixant un taux très faible (de l’ordre de 0,01 % à 0,1 %) sur un grand nombre de transactions, y voyait un moyen de réguler le marché des changes (devises), d’y freiner la spéculation et la volatilité des cours et d’encourager les investissements à long terme (en 1972).

Créée initialement avec un taux de 0,20% en 2012, son taux est désormais de 0,30% (depuis le 1er janvier 2017). Elle a donc été augmentée de 50% l’année dernière !

Elle s’applique sur les achats de certaines actions (dans un compte-titres ou un PEA).

Plus précisément, sur les actions de sociétés ayant leur siège social en France et dont la capitalisation boursière est supérieure à 1 milliard d’euros.

Concrètement, chaque fois que vous achetez une action de ces sociétés, vous payez donc une taxe de 0,3% du montant de votre achat.

Si vous achetez 100 actions de la société X au prix de 10 €/action, le montant de la taxe sur les transactions financières PEA sera de 3 € (100 x 10 x 0,3%).

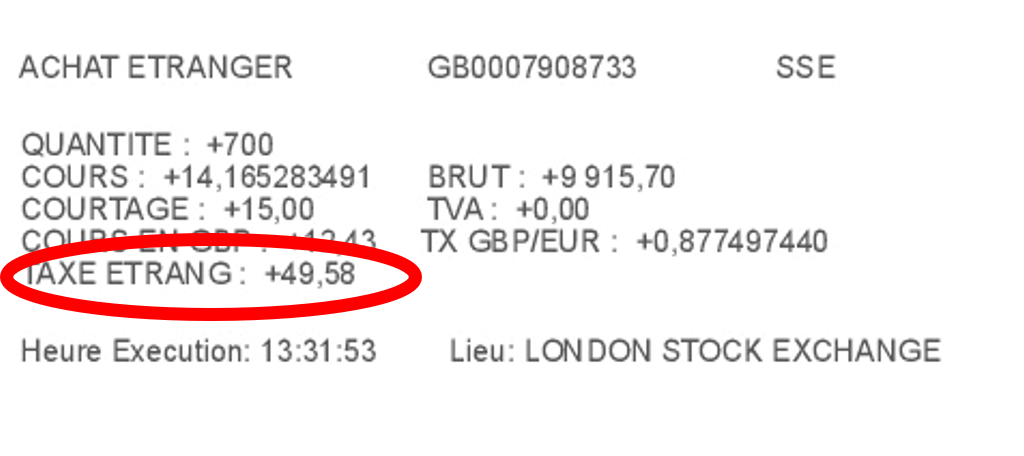

A titre d’exemple, voici un de mes relevé de compte :

Cette taxe ne s’applique qu’au moment de l’achat d’actions. Quand vous revendez vos actions, vous ne “subissez” donc pas cette taxe sur les transactions financières.

Quelles sont les valeurs concernées ?

Les valeurs (ou plutôt les actions) concernées par cette taxe est mise à jour chaque année par l’Etat pour tenir compte des critères ci-dessus.

En 2012, lorsque cette taxe a été crée, cela concernait 109 actions. Aujourd’hui, la liste contient 129 actions.

Vous pouvez consulter la liste complète des actions concernées par cette taxe sur les transactions financières.

Comment éviter cette taxe ?

Pour éviter de payer cette taxe sur les transactions financières, il vous faudra choisir des actions en dehors de cette liste de 141 valeurs, c’est-à-dire :

- soit des actions étrangères (même celles côtées à Paris ou sur Euronext)

- soit des actions françaises qui n’ont pas leur siège social en France (Airbus, Arcelor-Mittal, LafargeHolcim, Nokia et Solvay, par exemple)

- soit des actions dont la capitalisation boursière est inférieure à 1 milliard d’euros

Attention, la nationalité de votre courtier n’importe pas ! Si vous passez par un courtier étranger (type DeGiro ou Interactive Broker, par exemple) pour acheter une des actions de la liste, vous “subirez” bien cette taxe à l’achat.

Pour les « traders »/ »experts », sachez aussi que cette taxe ne s’applique pas dans les cas suivants :

- L’achat de produits financiers qui ne sont pas des actions (options, certificats, warrants, CFD…)

- L’aller retour dans la journée au comptant ou SRD (pour une même valeur et même quantité)

- L’achat et la vente au SRD dans la même liquidation, c’est-à-dire sans jamais lever les titres au comptant à la fin de la liquidation.

Une taxe idéologique, inefficace, handicapante pour la France, ses sociétés et ses actionnaires.

Cette taxe sur les transactions financières a rapporté à l’Etat 947 millions d’euros en 2016 (soit avant son augmentation de 50%). Il est prévu qu’elle rapporte environ 1,5 Milliards € en 2018. Environ 50% de cette taxe sert à financer le budget de l’Etat, le reste (800 millions) l’aide au développement.

Cette taxe est, à mes yeux, l’exemple type d’une taxe idéologique et inefficace.

Initialement portée par la Commission Européenne en 2010 (dont le commissaire aux Affaires économiques n’est autre que Pierre Moscovici, ancien ministre des Finances de Hollande au moment de l’instauration de cette taxe), cette taxe sur la bourse a été adoptée par un seul pays : la France !

Suite à la crise financière de 2008, le but était de « freiner la spéculation et de générer des revenus pour financer le budget de l’Union. »

Pour la rendre « noble » et justifiable, les politiques évoquent à chaque fois des objectifs différents : « freiner la spéculation » (Europe), « aide au développement » (France) ou « lutter contre le réchauffement climatique » (lors de la Cop 21).

Bref, la justification de cette taxe n’est pas claire ! C’est donc une taxe complètement idéologique pour « faire payer la finance » et les « affreux et cupides investisseurs » que nous sommes.

Même le nouveau Président Macron s’est emparé du sujet pour la faire appliquer en Europe en septembre 2017.

En tout cas, ce qui est sûr, c’est qu’elle n’a pas atteint l’objectif de « faire reculer la spéculation » comme le constate la Cour des Comptes.

Je voudrais bien que l’on m’explique comment, au moment où Macron encourage l’investissement dans les sociétés françaises en baissant la fiscalité des dividendes en 2018, dans le même temps il pénalise les investisseurs avec cette taxe !

Ah oui, on me susurre à l’oreille : c’est le principe génial du « en même temps » ! Je ne vois pas ce qu’il y a de génial de dire et faire des choses opposées « en même temps » ! Cela doit être de la haute politique, mais en tout cas c’est ce qui me fait dire que nos politiciens sont des charlots de grand chemin !

Au moment où la France pourrait attirer beaucoup d’investisseurs anglo-saxons suite au Brexit, voilà encore une taxe qui a l’effet inverse.

Qu’est-ce que la “Duty Stamp” ?

Peu de gens le savent, mais il faut absolument que vous connaissiez la “duty stamp” sur actions anglaises (ou irlandandaises) !

Car, Comme pour la France, l’Angleterre a aussi sa taxe à l’achat sur les actions.

Et en plus, elle est plus chère et elle s’applique sur TOUTES les actions !

Son taux est de 0,5% sur la bourse de Londres et 1% sur la bourse de Dublin. Elle s’applique sur le montant des achats d’actions.

Concrétement, chaque fois que vous achetez une action anglaise, vous payez donc une taxe de 0,5% du montant de votre achat. Un vrai frein à l’achat d’actions anglaises qui me fait toujours regarder à 2 fois avant de faire ce choix !

A titre d’exemple, voici un de mes relevés de compte d’un achat récent avec cette “duty stamp” :

Comme pour la France, cette taxe ne s’applique qu’à l’achat, mais pas à la vente.

Contrairement à la France, cette taxe :

- Concerne toutes les actions anglaises, à savoir les actions des sociétés du Royaume-Uni, les actions étrangères dont le siège social est situé au Royaume Uni, les options d’achats d’actions Royaume-Uni, les droits d’actions déjà détenus, et les réinvestissements.

- Il n’y a pas d’exception à cette taxe comme en France (voir ci-dessus), en particulier cette taxe s’applique même si les positions sont revendues dans la journée.

- S’applique sur la Bourse de Londres (et Dublin). En France, elle s’applique sur les actions françaises, quel que soit la bourse de cotation.

Comment éviter de payer cette taxe ?

Si vous voulez acheter des actions anglaises, il est difficile d’éviter cette taxe.

Néanmoins, il existe, pour certaines sociétés, un moyen ! Et je vous le révèle ici…

Il existe, en effet, certaines sociétés anglaises qui sont côtées sur d’autres bourses que celles de Londres ! Et d’ailleurs, cette “duty stamp” est une des raisons pour lesquelles des sociétés anglaises sont côtées (en plus de Londres) sur d’autres places boursières : pour que cette taxe ne soit pas un frein à l’investissement dans la société.

On peut ainsi, par exemple, trouver des sociétés comme HSBC Holding ou Royal Dutch côtées sur Euronext (Paris ou Amsterdam).

C’est la raison pour laquelle j’ai des actions Royal Dutch dites “B” (RDS-B) dans mon portefeuille boursier car celles-ci sont côtées sur Euronext et ne subissent pas la “duty stamp” quand j’en achète (voir mon portefeuille boursier).

Une taxe bien différente de la TTF

Mais, contrairement à la France, cette taxe est loin d’être une taxe idéologique issue d’une vision socialo-communiste puisque :

- Elle date du 17ème siècle (elle a été instituée en 1694 sous le règne de Willian III) !

- Elle ne concerne pas que les actions côtées en Bourse, mais elle s’applique à plein d’autres domaines (en particulier l’achat de biens immobiliers – c’est un peu comme nos “frais de notaires”).

Ainsi, contrairement à ce que dit Macron, la « duty stamp » n’est pas une taxe sur les transactions financières (incroyable quand même ces « fake news » présidentielles – bien plus nombreuses qu’on ne le croit !). La preuve : l’Angleterre s’est opposée à la TTF avec vigueur.

La “cotisation subsidiaire maladie”, la nouvelle taxe contre les rentiers de la Bourse

Dans la catégorie des taxes cachées en Bourse, en voilà une nouvelle que personne n’a venu venir en 2017.

Il s’agit de la “taxe puma” dont j’avais parlé dès 2016 ! Et qui est entrée en vigieur/application fin 2017.

De quoi s’agit-il ? Et à qui s’applique-t-elle ?

Si, comme moi, vous voulez devenir rentier grâce à la Bourse, il faut ABSSOLUMENT que vous connaissiez cette nouvelle taxe dont personne ne parle !

Globalement, la « cotisation subsidiaire maladie » s’applique à tous les assurés dont les revenus tirés « d’activités professionnelles » (soit les revenus de salaires, retraites, etc…) sont inférieurs à 10% du plafond annuel de la Sécurité sociale (soit 3 922 € en 2017) ET dont les « autres revenus » sont supérieurs à 25% de ce même plafond (soit 9 807 € en 2017). Le taux est dégressif et commence à 8%.

Concrétement, en langage courant, ça veut dire quoi ?

Concrétement, cela veut dire que si vous percevez des revenus de dividendes d’un montant annuel supérieurs à 9 807 € et que vous n’avez pas de revenus complémentaires (de type salaire ou retraite) supérieurs à 3 922 €/an, vous pourrez payer jusqu’à 8% de “cotisation subsidiaire maladie” sur vos revenus de dividendes boursiers.

Notez bien :

- Que les revenus de dividendes pris en compte sont des revenus bruts (et non versés) tels que déclarés dans votre déclaration d’impôts.

- Que cette taxe s’applique sur les revenus de dividendes dans un compte-titres.

- Que les revenus de dividendes issus de votre PEA ne sont pas concernés par cette taxe, le PEA ne faisant pas l’objet d’une déclaration fiscale (voir la fiscalité des dividendes dans un PEA).

- Que le montant de la taxe se monte à 8% maximum, un dégressif étant appliqué selon des calculs forcément compliqués (voir ici).

- Que cette taxe s’ajoute bien évidemment aux autres impôts et taxes sur les dividendes dans un compte-titres (prélèvements sociaux/CSG, impôt sur le revenu), faisant ainsi monter la “facture” jusqu’à 38% d’impôts/taxes sur les revenus de dividendes dans un compte-titres.

- Que les revenus pris en compte sont ceux de l’année précédente et que cette taxe est à payer en fin d’année. Ainsi, la “cotisation maladie subsidiaire” pour les revenus de dividendes 2017 sera “appelée” par l’URSSAF en fin d’année 2018.

Comme vous le voyez, je devrai normalement payer cette taxe en fin d’année pour mes revenus de dividendes 2017 dans mon compte-titres (en 2016, je percevais encore des allocations chômage qui m’ont permis d’éviter cette taxe).

Vous comprenez mieux pourquoi quand j’entends que Macron a allégé la fiscalité des dividendes, cela me fait bondir ! La réalité est tout autre : augmentation de CSG + “cotisation subsidiaire maladie” sont bien au menu de la fiscalité des dividendes 2018.

Comment éviter de payer cette taxe ?

Pour éviter de payer cette taxe, mon principal conseiller est de privilégier le PEA pour vos investissements boursiers !

C’est d’ailleurs pour cela que c’est le cadre fiscal que j’ai privilégié dans mes investissements (voir mon portefeuille d’actions à dividendes) et dans ma méthode pour devenir rentier grâce à la Bourse.

Pour ceux qui souhaitent éviter cette taxe en investissant dans un compte-titres, une seule solution : continuer à travailler un minimum pour gagner au minimum 3 922 €/an ou percevoir une retraite minimale de ce montant.

Comme vous le voyez, l’Etat n’aime pas les VRAIS rentiers, C’est mal, vous êtes puni(e)s !

Après avoir évoqué les taxes cachées en Bourse, venons-en aux frais cachés appliqués par les courtiers.

La “commission de change” et autres frais cachés des courtiers en Bourse

Je ne parlerai pas ici des frais de courtage qui sont les principaux frais de bourse et dont la comparaison entre courtiers est aisé (ce sont d’ailleurs sur ces frais que les courtiers communiquent), mais je vous palerai ici des frais cachés, que l’on ne voit généralement pas avant d’ouvrir un compte de bourse (et sur lesquels les courtiers ne communiquent pas ou peu – et pour cause).

Parmi ces frais cachés, on peut citer (l’inventivité de certains courtiers est sans limite) :

- Les frais d’ouverture de compte

- Les frais de fermeture de compte

- Les frais de virement émis et virement reçu (quand vous déposez ou retire de l’argent chez votre courtier)

- Les droits de garde

- Les frais de paiement des dividendes

- Les frais de tenue de compte

- Les frais d’inactivité

Avant d’ouvrir un compte chez un courtier, je vous invite à bien vous renseigner pour connaître si ces frais existent et quel est leur montant éventuel.

La plupart des courtiers en ligne ne pratiquent néanmoins pas ces frais, contrairement à la majorité des courtiers de banque. C’est la raison principale pour laquelle je vous invite à choisir un courtier en ligne (en plus des frais de courtages beaucoup moins élevés – surtout sur les bourses étrangères).

Il n’empâche que, au fil de mes investissements boursiers, j’ai découvert des frais “cachés” en dehors des frais énumérés ci-dessus chez mes 2 courtiers en ligne.

Il s’agit, en particulier :

Des frais de transferts de PEA

Si vous voulez transférer votre PEA de Binck chez un autre courtier, vous aurez à payer 15€/ligne (avec un minimum de 85 €). Pour Bourse Direct, je n’ai pas l’information. Mais sachez que, en sens inverse, Bourse Direct prend en charge 100% de vos frais (vous rembourse juqu’à 200 € par compte (attention, ce n’est pas automatique, il faut en faire la demande et justifier ces coûts).

Des frais de “conservation”

Voilà des “frais de tenue de compte” qui ne disent pas leur nom ! Ces frais me sont appliqués par Bourse Direct pour les valeurs étrangères détenues dans mon PEA. Ils ne sont pas d’un montant élevés (0,036%/an) mais je vous avoue que je ne les avais pas vu ! Ils sont facturés trimestriellement. J’ai ainsi payé 6 € en Janvier + 5,63 € en Avril 2018 de ces frais pour mes actions anglaises dans mon portefeuille !!

Chez Binck, ces frais n’existent pas.

Des frais de virement

Là encore, voici des frais dont je n’avais pas connaissance avant d’investir et dont je croyais à tort l’absence chez mes courtiers ! A chaque fois que je retire mes dividendes de mon PEA et que je transfère l’argent sur mon compte personnel, Bourse Direct m’applique des frais de 6€/virement. Ce n’est pas la mer à boire, mais c’est à savoir ! C’est la raison pour laquelle je m’efforce de faire des virements qu’1 à 2 fois/an.

A ma connaissance (mais je n’ai pas pu vérifier), Binck n’applique pas de tels frais de virement pour un PEA.Ce que je peux dire, c’est que, dans mon compte-titres, Binck n’applique aucun frais de virement externe (je retire mes revenus de dividendes sans aucun frais).

Des frais de “commission de change”

Si vous investissez sur des marchés étrangers (comme moi), sachez que des frais de taux de change sont appliqués chez les courtiers français. Ces frais correspondent au fait que, pour acheter une action américaine, par exemple, votre courtier doit prélalablement acheter des dollars pour acheter ces actions américianes (votre compte étant libellé en euros).

Ces frais sont peut-être les frais les plus “cachés” puisque le relevé d’opération les mentionne que très rarement (Binck les affiche depuis le 1er janvier 2018). Ces frais augmentent donc votre coût de courtage du montant de ces frais.

Par exemple, ces frais de change sont de 0,10% du montant de votre achat sur les marchés américains, canadiens et anglais (et 0,2% sur les autres marchés).

Sachez que, en plus d’être cachés, ces frais ne sont pas transparents chez la plupart des courtiers ! Ainsi, chez Bourse Direct, je n’ai pas d’idée précise de leur montant : ils sont, selon la brochure tarifaire au “taux appliqué à Bourse Direct + 0,08% par opération ». Je “subis” donc cette commission sans en connaître ni le montant ni le mode de calcul. La seule information que j’ai est le taux de change qui a été appliqué à mes achats (ou ventes).

Des frais de changement d’abonnement

Parmi les autres frais cachés que l’on peut citer aussi les “frais de changement d’abonnement” ! Certains courtiers proposent, en effet, des abonnements mensuels pour bénéficier de frais de courtage plus faibles. Ils sont, en particuliers, intéressants pour les “traders” qui réalisent de nombreuses transactions (ce qui n’est pas mon cas !).

Mais voilà, je vous invite à faire attention avant de choisir de tels abonnements, car si vous voulez changer d’abonnement, des frais (élevés) peuvent s’appliquer. C’est, en particulier, le cas chez Fortuneo ou Bourse Direct (120 € si vous passez d’une formule avec abonnement à une formule sans abonnement).

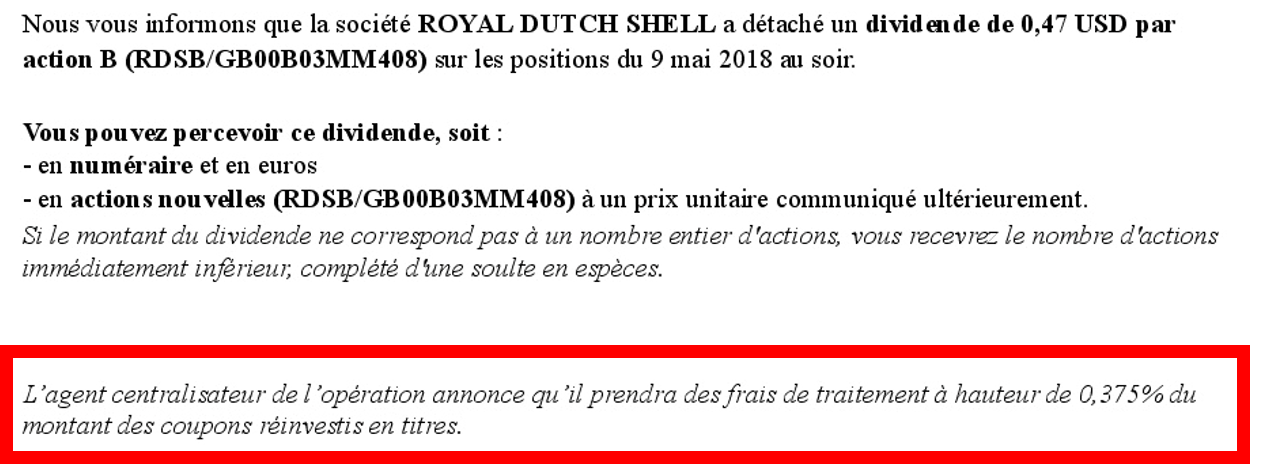

Des frais de paiement des dividendes en actions

Voilà des frais dont j’ai découvert l’existence récemment par un mail reçu le 15 mai dernier concernant mes dividendes de Royal Dutch Shell.

Il s’agit, comme son nom ne l’indique pas, des frais de paiement qui s’appliqueraient si je choisissais le paiement de mes dividendes en actions. Voici la copie de ce mail :

Dans la pratique, pour moi, ils ne s’appliqueront pas dans la mesure où j’ai choisi le paiement de ces dividendes en cash (et que, dans ce cas, il n’y a pas de frais chez Bourse DIrect).

Mais j’avoue avoir été surpris de ces frais car, pour mes autres actions (même étrangères), ils ne s’appliquent pas. Il semble donc que cette “commission” s’applique uniquement sur le paiement en actions de cette société. Je ne comprends pas bien la spécificité de l’actions Royal Dutch Shell !

Je voudrais terminer ce point sur les frais cachés des courtiers en Bourse en précisant qu’une grande partie de ces frais sont venues à ma connaissance par l’obligation d’une plus grande transparence des courtiers suite à la mise en place de la légisation européenne dite “MIF 2”.

Auparavant, ces frais étaient bien indiqués dans les conditions générales des courtiers, mais depuis le 1er janvier 2018, ces frais doivent être détaillés ! Autrement dit, les investisseurs doivent en connaître les montant et les modes de calculs. C’est comme cela que la “commission de change” (en particulier chez Binck) est apparue visible/connue alors qu’auparavant celle-ci était masquée dans le taux de change global. C’est aussi certainement la raison pour laquelle la “commission de paiement des dividendes en actions” chez Bourse Direct est apparue alors qu’auparavant elle était appliquée sans être détaillée !!

Comment éviter de payer ces frais ?

Le meilleur moyen d’éviter ces frais est, vous l’aurez compris, de bien vous renseigner sur les frais qui s’appliquent avant d’ouvrir votre compte.

Je vous ai évoqué ici les frais qui s’appliquent dans mon cas, mais selon votre profil d’investisseur certains frais pourraient ne pas s’appliquer ou d’autres frais s’appliquer.

Mon conseil ultime sur le sujet de ces frais est néanmoins de choisir prioritairement un courtier en ligne. Car, même si les frais que j’ai évoqué ci-dessus existent, ils restent très faibles.

Au global, les frais des courties en ligne sont très inférieurs à ceux que les banques classiques peuvent appliquer.

Bonjour, merci pour cette excellente idée d’article qui réunit tout (il y a des oublis ?).

Reste à dégager plus de gains encore avec la bourse.

Bonjour Bertrand,

Excellente revue des divers frais et taxes qui guettent nos placements boursiers.

Deux remarques :

1. concernant le PEA, Bourse Direct applique des « droits de garde sur titres étrangers » (deux fois par an me semble-t-il)

2. concernant la « cotisation subsidiaire maladie » : il y a fort à parier, au rythme où vont les choses, qu’elle finira à terme, par concerner également le PEA….

un super travail d’information . Tout est bon pour récupèrer l’argent par l’état et autres acteurs permettant l’enrichissement. da ns le cas de petits boursicots il fallait savoir tout ce que vs avez dit Félicitations, grace à vs j’essaierai de me faire avoir le moins possible MERCI

+cher monsieur en maintenant votre investissement sur la même entreprise la baisse sur les dividendes vous sera bénéfique et les0,3%de TTF n’auront que peu d’impact sur votre investissement,par ailleurs cette taxe me parait bien trop basse et je serais partisan de l’amener à 1% afin qu’elle calme réellement les volontés de spéculation

Très intéressante cette vidéo et surtout le texte, notamment pour les frais cachés des courtiers.

Néanmoins je voudrai revenir sur votre affirmation hâtive de « vol » dans le cadre de la cotisation subsidiaire maladie.

Certes vous payez la CSG et donc des charges pour la CPAM (sécu) entre autre. Mais cela ne représente que la part salariale des charges, car en tant qu’investisseur-actionnaire et ancien chez d’entreprise, vous savez que l’URSSAF se finance également avec la part patronale des charges,.

Un investisseur qui vit de son positionnement en bourse est en quelque sorte son employeur et bénéficie des services hospitaliers et libéraux de notre système. Je trouve normale qu’il ne soit pas exonéré de cette taxation. Enfin, il vous suffit de gagner par votre travail 10% du plafond de la sécu soit 4000€ brut/an pour y échapper.

Bonjour, je vous remercie pour votre commentaire clair, documenté et constructif. Concernant la taxe « PUMA » (c’est comme cela qu’elle s’appelle), on pourrait aussi dire que, contrairement aux salaires, l’Etat a déjà prélevé un impôt au niveau de la société, contrairement à ce qui se passe au niveau des salaires (ils viennent en déduction du résultat de l’entreprise). Ce n’est donc pas aussi simple que cela !

Bonjour cher Bertrand,

Bravo pour le travail récapitulatif ! Eh oui on n’arrête pas le progrès au niveau des taxes et ce n’est pas près de s’arrêter je pense ;( Il y a un point qu’il me semble vous n’avez pas abordé :

1/ je suis chez Binck aussi pour des actions américaines et j’ai remarqué que les « commissions de change » n’étaient pas déduites des plus values boursières. C’est normal cela ?

2/ J’ai remarqué aussi des taxes « Securities Fee » lors du paiement des dividendes…

3/ peut-on, selon vous, remplir la ligne 2CA « Frais et charges déductibles » de la déclaration 2042 de ces sommes « commissions de change » et « Securities Fee » afin de les déduire (ou sur la déclaration 2074cmv) ?

Merci et encore bravo pour votre site : le seul aussi ‘pointu’ sur les dividendes en France !

Bonne route à vous et à votre site !

François.

Bonjour, je vous remercie de votre message. Je suis étonné de votre message car je suis également chez Binck et les commissions de change sont déduites des plus-values. Si ce n’est pas le cas, oui, vous pouvez les mettre dans la ligne 2CA.

Pour les « Security Fee », je ne sais pas ce que c’est (je n’ai jamais eu cela), donc je ne peux pas vous dire.