Faut-il investir progressivement en Bourse ? Faut-il investir son capital petit-à-petit, régulièrement ou plutôt tout d’un coup ? L’investissement programmé, régulier (aussi appelé DCA – Dollar Cost Averaging) est-il plus performant que l’investissement immédiat ?

Voilà une question que l’on me pose souvent et que je me suis moi-même posé lorsque j’ai débuté mes investissements en bourse en 2012.

Je vous rappelle que, en 2012, j’ai décidé de vendre mon appartement pour investir en Bourse.

Vendre mon appartement pour investir en Bourse est un choix, une décision que j’ai prise en 2012 pour devenir rentier grâce à la Bourse.

Si aujourd’hui je ne regrette pas cette décision, c’est parce que, grâce à ma méthode d’investissement, j’ai réussi à devenir rentier et que je vis aujourd’hui à 100% de mes revenus boursiers !

C’est grâce à cette méthode aussi que mon capital est passé entre 2012 et aujourd’hui de 200 000 € à environ 500 000 € (voir mon portefeuille bourse) !

Alors, lorsqu’il a fallu décider d’investir en bourse en 2012 les 200 000 € issues en grande partie de la vente de mon bien immobilier, je me suis demandé s’il fallait mieux que j’investisse cet apport en totalité immédiatement ou plutôt par des versements réguliers.

Vous allez voir que la réponse à la question dépend de plusieurs facteurs que je vais vous révéler en prenant quelques exemples concrets et réels.

Je vais également vous expliquer le choix que j’ai fait en 2012 après la vente de mon appartement et les raisons de ce choix !

Vous aurez ainsi tous les éléments en main pour décider par vous-mêmes de la solution qui vous convient le mieux.

Test : 4 exemples d’investissements progressifs en Bourse

Alors, pour répondre à la question existentielle de savoir s’il est plus intéressant (en terme de performance boursière) d’investir progressivement ou plutôt tout d’un coup, je vous propose de prendre 4 exemples concrets et surtout réels d’investissement boursiers.

Pour cela, je vais faire ce que les américains appellent des “backtests” ! C’est-à-dire que je vais regarder les résultats de 4 investissements boursiers passés mais réels sur le CAC 40 dividendes réinvestis.

Le choix de cet indice est purement subjectif et illustratif. C’est un exemple d’un cours boursier utilisé pour les tests, mais ceux-ci auraient pu être réalisé sur n’importe quel autre valeur. Cela ne change rien à la démonstration et au raisonnement.

L’idée est ici de comparer la performance qu’un investisseur comme vous et moi aurait obtenu en investissant sur le CAC 40 à différentes périodes et selon 2 formules : un investissement immédiat ou bien un investissement progressif.

Concrétement, je vais prendre 4 périodes d’observations : 2 périodes qui correspondent à une hausse de la bourse, une période qui correspond à une baisse et une période qui correspond à une stabilité de la bourse.

Je vais comparer la performance pour un investissement de 10 000 € effectué en une seule fois ou en 100 mensualités de 100 €/mois. La période d’observation est donc de 100 mois, soit environ 8 ans et 4 mois.

Je précise que les résultats obtenus ne prennent pas en compte les frais de bourse tels que les frais de courtage ou les taxes sur les transactions financières.

Ils sont donc un peu théoriques, mais cela ne modifie qu’à la marge les conclusions qu’on peut en tirer !

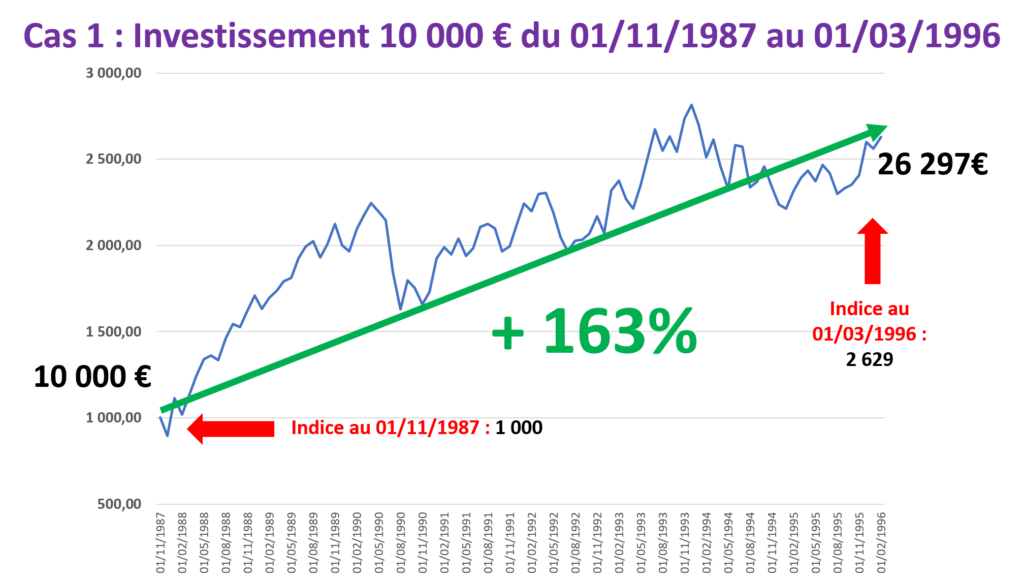

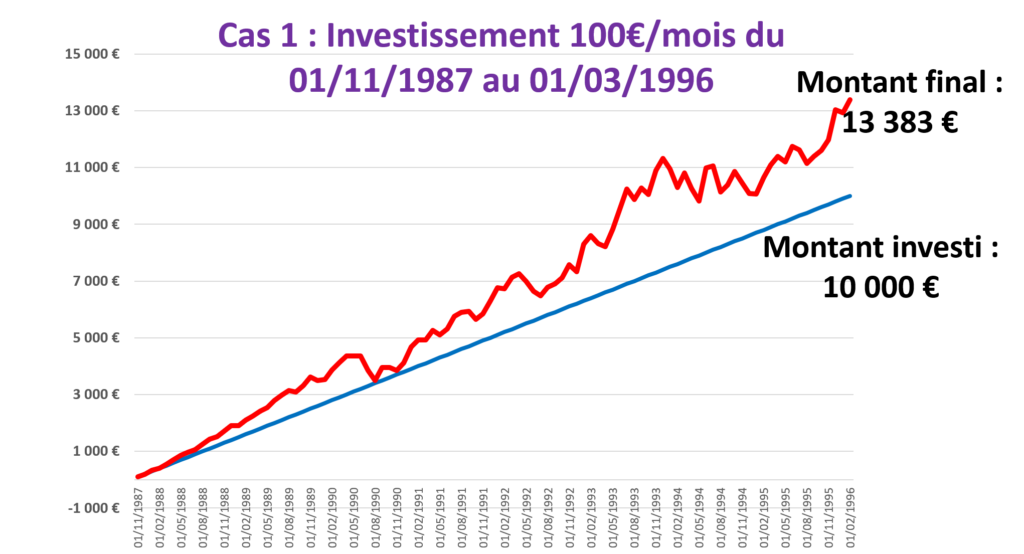

Test 1 : Période de hausse de la Bourse (1987-1996)

La période du 01/11/1987 au 01/03/1996 se caractérise par une hausse de 163% de la Bourse (CAC 40 dividendes réinvestis).

Un investissement de 10 000 € au début de la période se traduit donc par un montant total de l’investissement à la fin de la période de 26 297 €.

Si l’on regarde la performance du même investissement total de 10 000 € en versements réguliers de 100 €/mois (courbe bleue), le résultat au cours du temps (courbe rouge) amène à un montant final de l’investissement de 13 383 €.

Dans ce cas, très clairement, l’investissement immédiat est plus performant que l’investissement progressif (26 297 € contre 13 383 € au final).

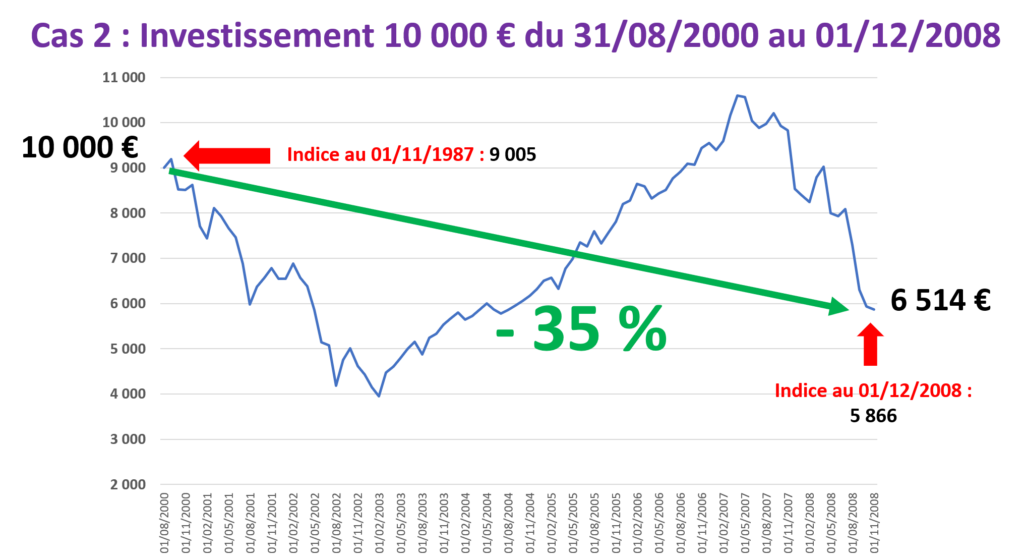

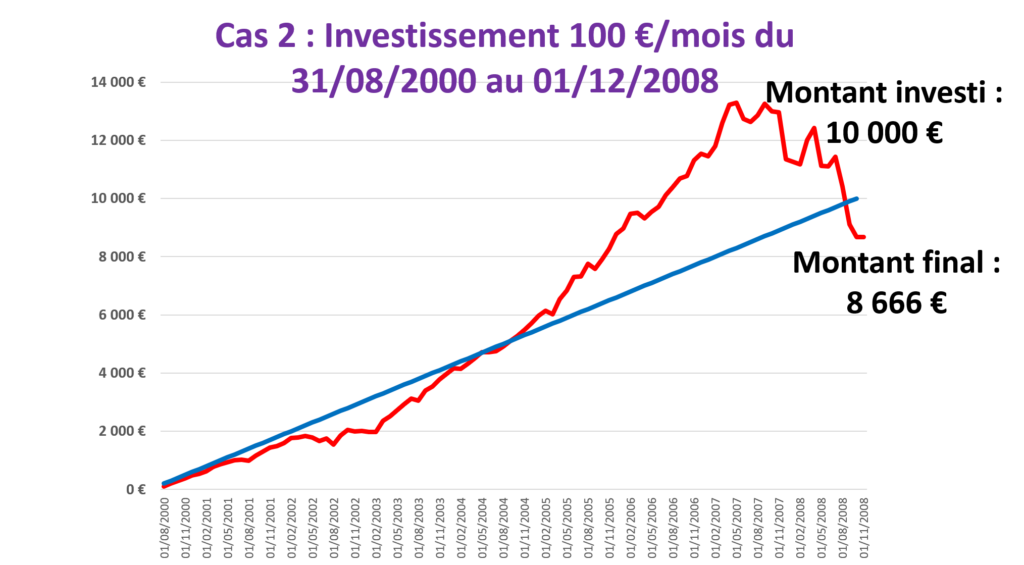

Test 2 : Période de baisse de la Bourse (2000 – 2008)

Sur la période du 31/08/2000 au 01/12/2008, les 2 graphiques suivants présentent les résultats du test.

Dans ce cas, l’investissement progressif est plus performant que l’investissement immédiat (8 666 € de résultat final contre 6 514 €), même si, dans les 2 cas, la performance est négative.

Test 3 et 4 : Période de stabilité et de hausse de la Bourse

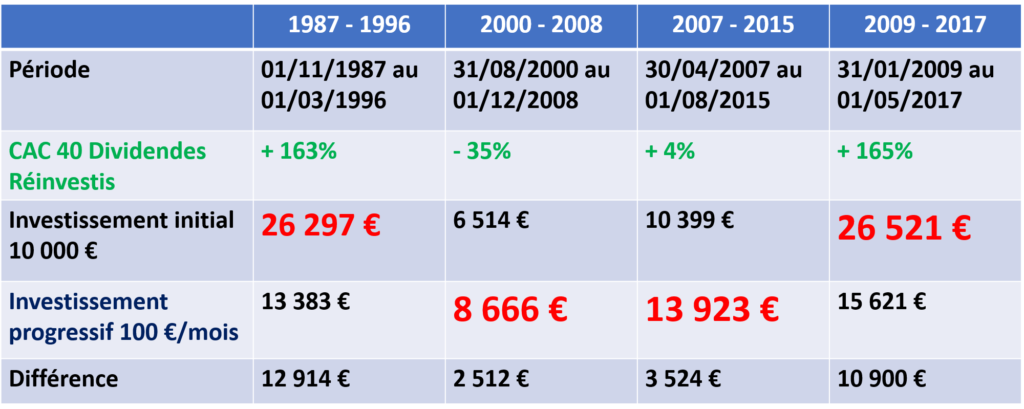

Pour aller droit au but, voici le tableau résumant les tests 3 et 4 ainsi que l’ensemble des résultats :

Comme on le constate, le test 3 est à l’avantage de l’investissement progressif et le test 4 est à l’avantage de l’investissement immédiat.

Quand est-il préférable d’investir par versements réguliers en bourse ?

Comme mes 4 exemples le prouvent, de manière générale, on peut dire qu’il est plus intéressant d’investir progressivement en bourse lorsque la bourse baisse ou est stable.

La raison est simple : en investissant petit à petit, vous amortissez les baisses et vous achetez plus d’actions avec le même montant !

En période de hausse de la bourse, c’est clairement l’inverse qui est vrai et vous avez tout intérêt à investir tout d’un coup. Les différences de résultats sont d’ailleurs très importantes.

La vérité sur ce sujet, c’est que la réponse à la question qui nous intéresse dépend de nombreux facteurs différents :

- l’évolution du cours de bourse pendant la période d’investissement (à la hausse, à la baisse),

- l’intensité de la hausse ou de la baisse,

- la durée d’investissement,

- le montant d’épargne investi à chaque fois,

- la période d’investissement (mensuel, trimestriel, annuel, etc…)

Autrement dit, comme vous le voyez, il n’y a pas de réponse univoque sur la question qui nous préoccupe.

Il est impossible de savoir à l’avance s’il est plus intéressant d’investir progressivement ou immédiatement en Bourse !

Cela dépend en grande partie de l’évolution futur du cours des actions que vous décidez d’acheter pendant la période d’investissement.

Pour faire simple, donc, si vous prévoyez ou craignez que le cours des actions que vous avez l’intention d’acheter va baisser, investissez petit à petit.

Dans le cas contraire, faites “all in” comme on dit au poker et investissez tout immédiatement !

Comment choisir entre investissement progressif ou investissement tout d’un coup ?

Alors, je sais ce que vous allez me dire : tout ça, c’est bien compliqué ! C’est bien compliqué d’investir en bourse. J’ai l’impression d’entendre mon banquier m’expliquer que je ne suis pas compétent pour investir en bourse.

Et vous auriez raison !!!

Mais, heureusement, je suis là pour vous simplifier la bourse !

Mon but est certes de vous dire la vérité (et c’est ce que j’ai fait ici), mais aussi de vous aider à investir facilement en bourse, sans vous prendre la tête.

C’est la raison pour laquelle je vous invite à voir les choses autrement pour savoir ce qu’il faut faire.

Au lieu d’essayer de chercher le meilleur moment pour faire des plus-values, je vous invite tout simplement à ne pas vous concentrer sur ce point.

Posez-vous plutôt la question de quelles meilleures actions acheter en ce moment ?

Au lieu de vous concentrer sur la performance de votre portefeuille boursier, je vous invite à investir pour gagner des revenus de votre portefeuille boursier.

Ne cherchez pas à gagner des plus-values, cherchez à obtenir des revenus de dividendes sûrs et pérennes !

Obtenir des revenus de dividendes stables, pérennes et voire en augmentation est bien plus facile, bien plus sûr que de chercher le meilleur moment pour faire des plus-values !

En investissant dès maintenant votre capital, vous gagnez tout de suite. Et vous savez de manière pratiquement certaine COMBIEN vous allez gagner ! Tout de suite ! Pas demain, pas dans 10 ans, MAINTENANT !

C’est clairement le choix que j’ai fait en 2012 quand j’ai investi l’argent de mon appartement en Bourse.

Mon but était, dès le début, comme aujourd’hui, de gagner des revenus de dividendes ! Je ne me suis pas préoccupé de savoir si c’était le meilleur moment pour investir !

Mon but a toujours été d’avoir des revenus de la Bourse, et c’est pour cela que j’ai investi tout mon capital de 200 000 € d’un coup !

Cela m’a permis, dès le début, dès la première année de gagner en bourse des revenus de dividendes.

Grâce à ma méthode d’investissement dans les dividendes, j’ai pu même faire grossir ces revenus jusqu’à me permettre de créer ma retraite personnelle grâce à la Bourse.

C’est accessible à tout le monde, c’est juste à vous de prendre la décision de le faire dès aujourd’hui !

Ce qui est génial avec cette manière d’investir en bourse, lorsqu’elle est appliquée avec rigueur et mise en oeuvre avec méthode, c’est qu’elle permet de générer à moyen terme des plus-values intéressantes !

En investissant de cette manière, mon capital est passé de 200 000 € à 500 000 € entre 2012 et début 2019. Ma performance annuelle est près de 4 fois supérieure au CAC 40 depuis 2015 !

Alors, si vous aussi, vous voulez dès aujourd’hui gagner en bourse, vous pouvez accéder à cette méthode pour vivre de vos dividendes de la bourse ici.

bonjour,

effectivement, c’est un sujet un peu délicat à appréhender car personne ne détient la vérité; je trouve que c’est une question de feeling et de disponibilités financières.

Pour l’avoir vécu, lorsque j’ai acheté des actions US a fort dividende, même en période de hausse, il y a un autre élément qui entre en jeu, c’est le sort de la société elle-même. Et ça se remarque d’autant plus que le dividende est élevé, avec des risques de cut élevés, ce qui vient d’arriver sur infracap , en deux temps: baisse importante lors du passage du div trimestriel au div mensuel, et fin janvier, réduction de -27% du div (de 0.11 à 0.08).

Bon, au cours actuel le rendement est toujours proche de 20% mais quid de l’avenir (couverture du dividende) et surtout, par rapport au PRU, il va me falloir du temps pour que l’opération soit intéressante, si les divs sont maintenus.

C’est un cas un peu extrême et la question (qui pourrait faire l’objet d’une vidéo de Bertrand, c”est: que fait on dans un pareil cas ? ) on se coupe un bras en acceptant de revendre à perte, ou on fait le dos rond en espérant des jours meilleurs ?

Je sais que l’on est dans une optique dividendes plutôt que plus-values, mais en cas forte moins value et des risques de nouveaux cuts (ce qui pourrait aussi arriver sur une action comme WPG, qui figure dans le portefeuille de Bertrand) ça pose problème

Pour en revenir à la question de base, j’ai été dans le “tout d’un coup” au début pour la constitution du portefeuille, puis dans le progressif ; et maintenant, ce serait plutôt au coup par coup, en laissant suffisamment de liquidités (mais pas trop, ça devait faire 1/5ème environ du portefeuille) pour pouvoir saisir des opportunités, comme j’ai pu le faire sur le nyse et le nasdaq en décembre dernier.

Ceci dit, j’éprouve quand même une satisfaction intérieure assez intense quand j’entends en conseil d’administration de ma banque la direction se plaindre que l’objectif “titres” 2018 n’a pas été atteint.

Je ne commente pas, mais je me dis qu’en suivant des conseils judicieux (comme ceux de Bertrand dans ses vidéos et sa méthode) -et en se donnant un peu de mal quand même- ça n’est pas difficile de faire (bien) mieux qu’eux ! Il leur manque des frais compétitifs sur les transactions et surtout du conseil (autre que : achetez telle ou telle Sicav)

Je devrais leur parler de “revenus et dividendes” !

Bonjour et merci pour votre commentaire ! Pour ce qui est de votre action Infracap, je l’avais à une époque dans mon portefeuille, mais je l’ai revendu en fin 2018 en raison de la baisse (que j’avais anticipé) du dividende. Si j’avais un conseil, ce serait de faire la même chose 🙂 Car je pense que, même après cette baisse du dividende, le niveau actuel n’est pas tenable. A vous de voir !

Bonjour, je pense que le sujet et plus une question de sensibilité au risque. Si on fait all in et que la bourse chute on peut voir son portefeuille pendant plus de 10ans avec une moins value des le debut. Si on investi petit a petit on suit les fluctuations de la courbe en restant dans le sillage 😉