En tant qu’investisseur dans les actions à dividendes depuis plus de 5 ans (voir ma présentation), je suis souvent étonné de la réticence de beaucoup de personnes à faire de même.

Une des raisons qui ressort de mes entretiens (voire de mes lectures) est le manque d’information sur le sujet.

C’est la raison d’être du site Revenusetdividendes.com que de donner un autre regard, une autre vision et surtout une information juste pour investir dans les dividendes.

Dans ce cadre, je voudrais ici tordre le cou à 5 contre-vérités, voire mensonges, que l’on peut souvent entendre sur les dividendes.

Voici donc 5 assertions qui pourraient vous détourner d’un investissement rentable et qui procure des revenus passifs comme le prouve ma situation (voir mon portefeuille boursier d’actions à dividendes).

Idée fausse n°1 : il ne sert à rien d’investir dans des actions à fort rendement, si c’est pour voir son capital baisser de 30%

Cette assertion est souvent relayée sur les forums boursiers sous la forme d’une interrogation : « Pourquoi chercher un rendement élevé si c’est pour voir son capital baisser de 20, 30 ou 40% ? ». Je la vois en particulier régulièrement sur les forums de Boursorama.

A mes yeux, cette interrogation visant à vous détourner des actions à dividendes reviendrait à poser la question suivante à un acheteur immobilier : « A quoi ça sert d’acheter son logement si c’est pour le revendre à perte ? ».

Cette question, personne ne la pose car la réponse est évidente : « acheter son logement permet de se loger ! ». On pourrait même répondre : « cela permet de se loger tout en se constituant un patrimoine. »

Pour les actions à dividendes, la réponse est identique sur le fond : « acheter des actions à dividendes permet de gagner un salaire, générer des revenus tout en se constituant un patrimoine ».

Cette idée fausse est symptomatique :

- Du fait que, pour 99% des gens, gagner de l’argent en Bourse ne se concrétise uniquement qu’en réalisant des plus-values (c’est-à-dire en revendant plus cher des actions achetées précédemment). Or, on peut aussi « gagner en Bourse » en « gagnant son salaire » grâce à la Bourse (comme c’est mon cas, de rentier bourse).

- D’une volonté de « viser deux cibles avec une seule flèche ». Dit autrement, le choix d’investir en Bourse pour gagner un salaire n’a pas pour objectif d’augmenter son capital, mais uniquement son revenu.

Par ailleurs, la question sous-entend que l’investissement dans les dividendes est risqué.

Attention, néanmoins, loin de moi l’idée de dire que TOUTES les actions à dividendes se valent ! Bien au contraire. En particulier, je vous mettais en garde récemment contre ces actions à dividendes à haut rendement.

Idée fausse n° 2 : les dividendes enrichissent les actionnaires

Cette idée est peut-être l’assertion commune la plus fausse et la plus largement répandue sur les dividendes.

Car, comme je l’avais évoqué dans l’article combien de temps garder une action pour toucher le dividende, le jour où le montant du dividende d’une action est « détaché », simultanément le cours de bourse de l’action baisse du même montant de dividende « brut ».

Autrement dit, comptablement, ce que vous gagnez d’un côté (le versement du dividende), vous le perdez de l’autre par la baisse du cours de bourse.

Comptablement, le détachement du dividende est une opération “blanche” ou “neutre”.

Et on peut même dire que dire que c’est bien le contraire : les dividendes appauvrissent comptablement les actionnaires à cause des impôts.

Puisque l’imposition des dividendes est forte (en particulier dans un compte-titres), la somme nette (après déduction des prélèvements sociaux et autres impôts sur les dividendes) que vous recevez est inférieure à la baisse du cours de bourse de la société (cette baisse prend en compte le dividende brut, qui est supérieur au dividende net reçu).

C’est d’ailleurs pour cette raison que certains investisseurs ne choisissent pas les sociétés à dividendes car ils considèrent que cela “appauvrit” les sociétés sans les « enrichir » de manière équivalente (à cause de la fiscalité).

C’est la différence fondamentale entre l’investissement dans les « actions à dividendes » et l’investissement dans les « actions de croissance » qui ont pour objectif de faire croître la valeur de l’entreprise en investissant le cash disponible dans des projets à forte valeur ajoutée.

La raison pour laquelle je pense que les dividendes sont intéressants n’est pas parce que les sociétés versent des dividendes, mais parce que les sociétés qui versent des dividendes sont, à mon avis, mieux gérées que les autres sociétés.

En s’obligeant à verser des dividendes, les sociétés se “coupent” de ressources financières (celles versées en dividendes) et cela les amène à faire mieux avec moins. Cette contrainte financière les amène à optimiser leurs ressources financières et à se concentrer sur des choix d’investissements les plus judicieux, c’est-à-dire les plus rentables.

C’est dans la contrainte, dans l’effort qu’on donne le meilleur de soi-même et pas dans le laisser-aller et l’abondance qu’on progresse. Quand on voit un acteur comme l’Etat, on constate à quel point son absence de contrainte financière (il dépense toujours plus) l’amène à être de plus en en plus inefficace. Et ce n’est pas près de changer !

Idée fausse n°3 : si les profits des sociétés baissent, les dividendes baissent.

Cette idée fausse peut aussi se traduire en sens inverse : «si les profits des sociétés augmentent, les dividendes augmentent ».

Autrement dit, l’idée (fausse) est ici de dire qu’il existe une corrélation forte (ou parfaite) entre les revenus/profits des entreprises et le montant des dividendes versés.

La vérité est que, sur le court terme, cette corrélation ne se vérifie pas de manière générale.

Il est vrai et évident que, sur le long terme, le montant des dividendes versés ne peut être décorrélé des résultats d’une société. Autrement dit, si une société voit ses résultats baisser de manière continue sur une longue période, les dividendes versés ne peuvent suivre une trajectoire inverse sans mettre en danger la société.

Néanmoins, cette corrélation, sur le court terme, ne se vérifie pas de manière générale sur toutes les sociétés.

Si la relation peut exister sur certaines sociétés, les meilleures sociétés qui versent des dividendes en croissance (comme les « dividendes aristocrates France ») ne lient pas l’évolution des dividendes à l’évolution de leurs revenus.

Les exemples sont nombreux et vous pouvez le vérifier facilement.

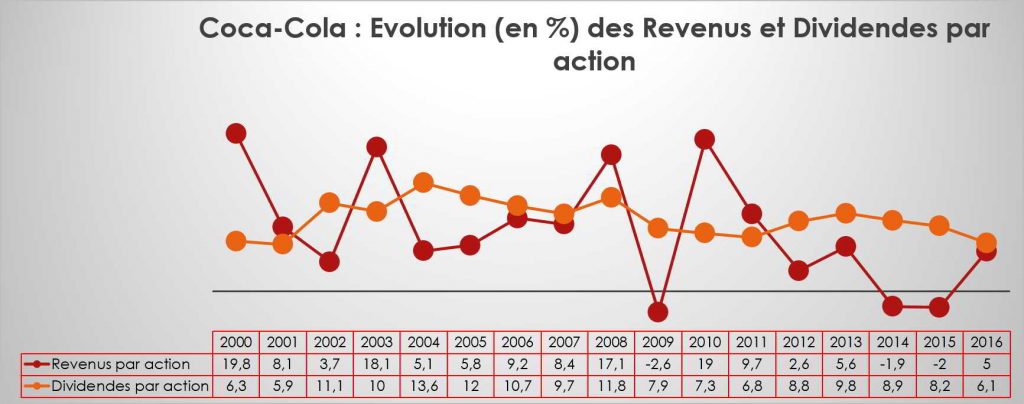

A titre d’exemple, une société comme Coca-Cola en est la preuve (elle fait d’ailleurs partie des « dividend aristocrats américaines). Le tableau ci-dessous montre l’évolution comparée (en % par année) des revenus et des dividendes par action entre 2000 et 2016.

On voit ainsi que, par exemple :

- En 2009, 2014 et 2015 : les revenus ont baissé alors que les dividendes ont augmenté

- Inversement, entre 2010 et 2011, les revenus ont augmenté de manière plus importante que les dividendes.

Cet exemple montre bien que le niveau/le montant des dividendes versés est avant tout une décision de gestion d’entreprise.

Le meilleur exemple en est le dividende Amazon.

Des profits qui baissent n’entraînent pas mécaniquement une baisse des dividendes. Cela dépend de la stratégie et de la politique de distribution choisie et mise en œuvre par la direction de l’entreprise.

A cet égard, le choix des actions est, à ce titre, fondamental. Les « dividend aristocrats » font partie de ces actions qui ont une augmentation chaque année des dividendes indépendantes de l’évolution des bénéfices de la société.

Pour information, une société française comme Total fournit un autre bon exemple de société qui choisissent de ne pas lier, sur le court terme, l’évolution du dividende à l’évolution des bénéfices (ou pertes) de la société.

Néanmoins, redisons le, sur le long terme, l’évolution du dividende ne peut se décorréler de l’évolution des bénéfices d’une société.

Idée fausse n° 4 : il ne faut pas choisir des sociétés qui versent plus de 50% de leurs profits en dividendes

Cette idée se rapproche de l’idée de combien rapporte un PEA ?

Cette idée s’appuie sur l’analyse d’un ratio bien connu dans le monde de l’investissement dans les dividendes : le « taux de distribution ».

Ce « taux de distribution » correspond au rapport entre le montant des dividendes versés et le montant du bénéfice d’une société.

Ainsi, par exemple, si une société fait un bénéfice annuel de 100 € et qu’elle verse un montant de dividendes de 60 € à ses actionnaires, on dira que le « taux de distribution » est de 60%.

Autrement dit, plus ce « taux de distribution » est élevé, plus la société verse des dividendes importants à ses actionnaires.

L’idée sous-jacente au choix d’actions avec des « taux de distribution » faible est que cela garantit la santé financière de l’entreprise et le risque sur les dividendes futurs.

S’il est toujours préférable d’avoir en portefeuille une société avec un faible « taux de distribution », mon avis est que, encore une fois, il n’existe pas de corrélation entre un « taux de distribution » et le montant des dividendes versés ni l’augmentation des dividendes versés.

Pour reprendre l’exemple précédent de Coca-Cola, le « taux de distribution » de la société a, à maintes occasions, dépassé le taux de 70%. Inversement, dans les meilleures années, il a parfois été en-dessous de 50% !

Par ailleurs, une des raisons pour ne pas s’attacher de manière « doctrinale » à ce critère est que la notion de « bénéfice » est une notion comptable, donc facilement « manipulable ». Il est facile pour une société souhaitant présenter un bilan avantageux de montrer des « bénéfices » comptables importants sans que cela corresponde à une réalité économique fiable.

Je préfère toujours des dividendes non « manipulables » (car dans ma poche d’actionnaire) plutôt que des « bénéfices » virtuels ! Les exemples sont nombreux, croyez-moi !

Enfin, notons que certaines sociétés sont obligées d’avoir un « taux de distribution » supérieur à 80%…sans que personne ne juge ces sociétés ni leurs dividendes comme « risqués » (bien au contraire, d’ailleurs).

Il s’agit, en particulier, des sociétés immobilières d’investissement commerciales (SIIC) comme Unibail ou Klépierre qui, en contrepartie d’une absence d’imposition sur les bénéfices, doivent verser plus de 80% de leurs résultats aux actionnaires !

Et ces sociétés ont des rendements à la fois élevés (plus de 4-5% pour certaines) avec une régularité sur le long terme.

Idée fausse n°5 : les sociétés qui s’endettent pour verser des dividendes sont risquées.

Sur ce point, globalement, le versement des dividendes par endettement est effectivement dangereux pour une société.

Mais, néanmoins, il ne faut pas en faire une généralité. Et, on ne peut pas dire que ce soit « risqué » dans tous les cas.

En particulier, je voudrais évoquer le cas de sociétés parfaitement saines et rentables qui y recourent.

C’est le cas d’une société comme Apple qui est à la fois très rentable (une des sociétés les plus rentables au monde) et qui dispose de réserves de liquidités/cash très importantes (qui font l’objet de beaucoup de critiques d’ailleurs en raison de leur obtention par « optimisation fiscale » ou « évasion fiscale » – tout est question de point de vue).

Apple, depuis quelques années, s’endette pour verser ses dividendes (en croissance, d’ailleurs, chaque année).

Néanmoins, cela n’est pas le signe ni d’une santé financière fragile ni d’une mauvaise gestion. Bien au contraire.

Car, dans le but de limiter ses impôts à payer, la société a tout intérêt (financier) à garder ses liquidités et payer les dividendes en empruntant.

Au vu des intérêts actuels très faibles, cette gestion du cash de la société est parfaitement compréhensible et dans l’intérêt de la société.

Je ne vais pas rentrer dans le détail ici du calcul de l’opération financière, mais je voulais vous donner cet exemple pour vous montrer qu’on ne peut absolument pas généraliser sur cette idée que les dividendes payés par emprunt sont dangereux.

Bonjour Bertrand,

Petite question concernant SFL: est-ce Bink fiscalise tes dividendes comme une action US ou Française (le siège de la société étant aux Bermudes et la cotation sur le Nyse), sachant que la France n’a pas de convention avec les Bermudes ?

Oui, Binck considère l’action comme une action US mais ne prélève pas les impôts US à la source.

Est-ce que Bink les 21% d’impôt à la source dans ce cas ? Mon broker prélève 15.5% + 21% forfaitaire. Est ce que c’est aussi le cas de Bink ?

Premièrement, le mieux serait de poser vos questions sur l’article correspondant !

Deuxièmement, la réponse à votre question est indiquée dans l’article (raison n°4) !

??? La question n’est visiblement pas comprise !!! J’abandonne…