La fiscalité des dividendes dans l’assurance-vie est particulièrement complexe. D’autant plus que les changements sont nombreux, surtout depuis 2011.

L’objet de cet article est de tenter d’y voir plus clair et de synthétiser les choses. Nous verrons un cas concret à la fin de cet article.

Notre analyse portera ici sur le cas d’un investisseur sur le long terme qui souhaite capitaliser ses revenus.

Nous supposerons que l’investissement a été initié en 2015/2016 (les règles fiscales s’imposant pour un investissement avant cette date ne seront pas prises en compte).

Nous étudierons ici uniquement le cas d’un contrat ouvert depuis plus de 8 ans et qui ne nécessite pas de faire l’objet de retrait (partiel ou total) durant la phase d’investissement/capitalisation.

Mes 2 contrats d’assurance-vie : Afer et Boursorama-vie

Je suis moi-même souscripteur de 2 contrats d’assurance-vie :

- Un contrat Afer ouvert en 2007 pour un montant de 1 000 €

- Un contrat Boursorama-Vie ouvert en 2011 pour un même montant de 1 000 €

Mes contrats d’assurance-vie ont été investis de la manière suivante :

- 800 € (valeur 2007) du contrat Afer dans le fonds garanti en euros

- 100 € (valeur 2007) du contrat Afer dans le fonds multisupport Planisfère

- 100 € (valeur 2007) du contrat Afer dans le fonds multisupport Eurosfère

- 1 000 € (valeur 2011) du contrat Boursorama-Vie dans le tracker (ETF) Lyxor CAC 40

La diversité de ces placements m’ont permis de mieux comprendre la fiscalité des dividendes et intérêts.

La distinction entre contrats en euros et contrats en unités de compte.

Avant de rentrer dans le détail de la fiscalité, il convient de bien comprendre la différence entre contrats en euros et contrats en unités de compte. Les points importants sont les suivants :

Investissement

- Les contrats en euros sont investis principalement en obligations dites « sûres », c’est-à-dire d’Etat. Une petite part peut être constituée de liquidités, d’actions ou d’immobilier.

- Les contrats en unités de compte sont investis au choix du souscripteur sur les supports de leur choix. Ils sont majoritairement investis en OPCVM/SICAV (monétaires, actions ou immobilier). Le choix proposé dépend de la compagnie d’assurance (et constitue par là-même un critère de sélection – avec les tarifs – important). On peut aussi choisir d’investir directement dans des trackers (comme dans mon contrat Boursorama-Vie) ou des actions, mais les assureurs proposant ces choix se comptent sur les doigts de la main.

Capital

- Les fonds en euros sont à capital « garanti ». Cela signifie que le capital de départ est préservé.

- Inversement, dans le cas des contrats en unités de compte, le capital n’est en général pas garanti (sauf dans le cas particulier d’investissement dans des OPCVM à capital garanti).

Revenus

- Les revenus des fonds en euros sont appelés « intérêts ». Ils sont capitalisés chaque année et bénéficient ainsi d’un « effet cliquet », qui permet au souscripteur de conserver définitivement les intérêts annuels crédités sur son contrat. Ces intérêts s’ajoutent au montant de l’épargne pour produire à leur tour des intérêts. Ainsi, 1 000 € investi au début au taux de 2,5% (net de frais de gestions et de prélèvements sociaux) rapporte 25 € à la fin de l’année. Le capital sur lequel portera le taux de l’année suivante est donc passé à 1 025 €. Ainsi, si le taux de rendement est identique, les intérêts perçus l’année suivante seront de (1 025 €)*2,5% = 25,625 €. Et ainsi de suite…

- Les revenus des contrats en unités de compte sont appelés des « revenus ». Ils sont également capitalisés sur le même principe que pour les fonds en euros. Encore faut-il que les supports (OPCVM/SICAV, trackers et actions choisies) versent des dividendes, ce qui n’est pas nécessairement le cas de tous les supports.

Voyons maintenant la fiscalité.

Nous distinguerons la fiscalité des dividendes et intérêts et celle des plus-values (ou moins-values).

La fiscalité des dividendes et intérêts en assurance-vie

L’imposition des dividendes et intérêts est très simple (en tout cas depuis 2012) : les intérêts et dividendes sont soumis aux prélèvements sociaux de 15,5% dès leurs versements, que ce soit pour les contrats en euros ou en unités de compte.

Autrement dit, dès que vous recevez des intérêts ou dividendes sur votre contrat d’assurance-vie, vos revenus font l’objet d’un prélèvement de 15,5%. Ce prélèvement est effectué à la source par votre assureur.

Ainsi, par exemple, si le contrat Afer en euros a versé 3,05% net de frais de gestion, il a versé 2,58% net de prélèvements sociaux (84,5% x 3,05%).

Cette situation ne diffère, sur ce point, nullement du cas d’un compte titres ordinaire.

Néanmoins, si vous n’effectuez pas de retrait de ces revenus, l’imposition est limitée à ces prélèvements sociaux. Vous n’avez pas, à ce stade, d’imposition sur le revenu qui s’applique (si vous n’effectuez pas de retrait). C’est la grande différence avec le compte-titres ordinaire.

La fiscalité des plus-values

Lorsque vous effectuez un retrait (ou rachat) sur votre contrat d’assurance-vie, les gains compris dans ce retrait sont soumis, selon votre choix, à l’impôt sur le revenu, sous forme de prélèvement forfaitaire libératoire (PFL), ou bien additionnés à vos autres revenus imposables et taxés en fonction de votre tranche marginale d’imposition.

Le PFL est dégressif, selon la durée courue depuis l’ouverture du contrat. Il s’élève à 35 % pour un contrat de moins de quatre ans, 15 % pour un contrat de quatre à huit ans, et 7,5 % pour un contrat de huit ans et plus. Cependant, un abattement est accordé aux contrats de plus de huit ans: il est possible de retirer jusqu’à 4600 € de gains chaque année (9200 € pour un couple) en bénéficiant d’une exonération d’impôt. Seuls les gains excédant ces montants sont soumis à l’impôt, au taux réduit de 7,5 %.

Un exemple concret de fiscalité des intérêts/dividendes

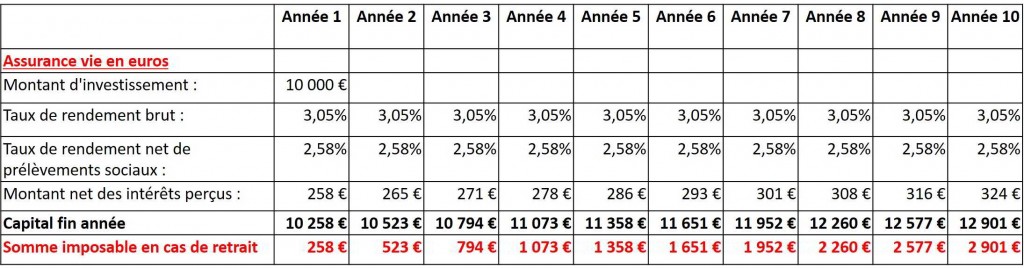

Pour mieux comprendre cette fiscalité des dividendes et intérêts, prenons l’exemple d’un investissement de 10 000 € dans un contrat d’assurance-vie en euros rapportant, sur la période (10 ans), 2,58% d’intérêts nets de frais de gestion et de prélèvements sociaux. Nous avons pris comme hypothèse que le contrat ne prélevait pas de frais d’entrée, autrement dit que les 10 000 € étaient investis intégralement au départ.

Le tableau ci-dessous présente les intérêts nets versés chaque année, le capital acquis à la fin de chaque année et le montant de plus-value imposable en cas de retrait.

Cet exemple nous permet de comprendre le principal intérêt de l’assurance-vie : la capitalisation des plus values en franchise fiscale. Cette capitalisation permet de considérer le contrat d’assurance vie comme un parfait outil de préparation de la retraite.

Je précise que je n’ai pas évoqué ici le paiement du dividende en action dans l’assurance-vie car celui-ci est un cas particulier.

![[Image du Guide Fiscalité]](https://revenusetdividendes.com/wp-content/uploads/2026/01/comment-sont-imposes-les-dividendes-france.png)

Maîtrisez la fiscalité de vos dividendes et plus-values

Téléchargez mon guide complet pour maîtriser la fiscalité boursière et optimiser votre déclaration de revenus .

1 réflexion au sujet de « Assurance-vie : la fiscalité des intérêts et dividendes »

Les commentaires sont fermés.