Voir les choses différemment, ce n’est pas seulement la devise d’Apple (« think different »), c’est aussi une règle de vie pour moi.

C’est grâce à cette vision différente de la bourse que j’ai pu investir pour, depuis août 2016, devenir rentier grâce à la bourse.

C’est cette vision différente que j’essaie aussi de vous faire partager sur mon site et dans mes vidéos.

Je voudrais ici partager ma vision (peu commune et donc rarement évoquée) de l’imposition des dividendes de source étrangères comme un moyen inédit de réduire ses impôts !

Cet article ne vous donnera pas de « scoop » ni d’information sensationnelle, mais il vous permettra peut-être d’avoir une vision originale sur le sujet déjà traité des dividendes d’actions étrangères dans un compte-titres.

Le principe du « crédit d’impôt » sur les dividendes

Le principe de la réduction d’impôt est celui du « crédit d’impôt » lié à la retenue fiscale étrangère au moment du versement du dividende.

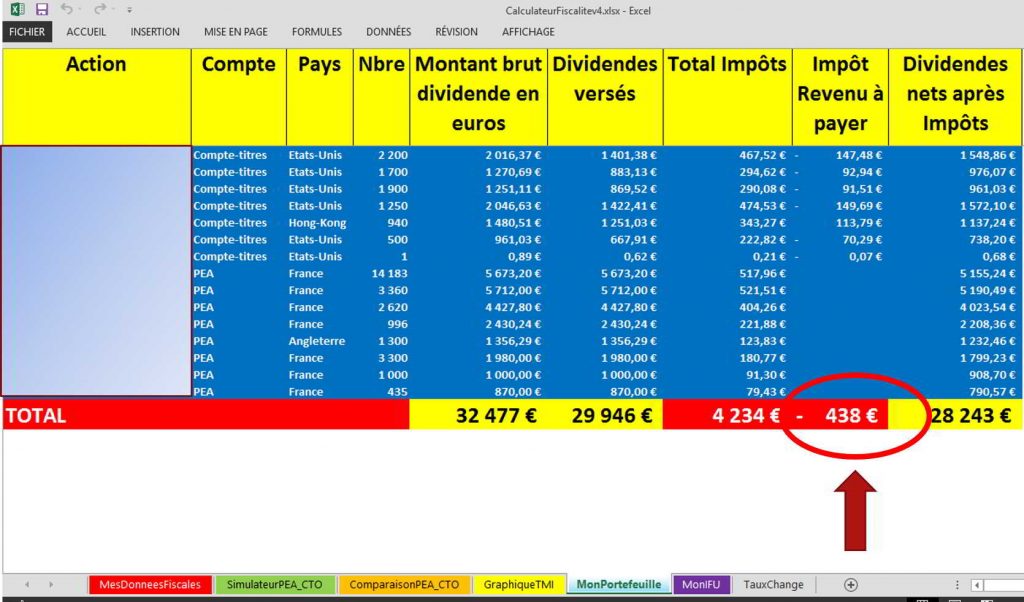

A titre d’exemple, prenons l’exemple de mon portefeuille d’actions et du calcul d’impôt qui en résulte.

Je précise que ces simulations proviennent de mon simulateur de dividendes.

Comme le montre le tableau ci-dessous, la colonne « Impôt sur le Revenu » indique un montant négatif de – 438 € pour l’ensemble des valeurs (américaines) de mon compte-titres.

Ce montant négatif correspond, en partie, à mon « crédit d’impôt » sur mes actions américaines. En partie seulement car, redevable de l’impôt sur le revenu au taux marginal d’imposition (TMI) de 14%, une partie de ce crédit d’impôt est compensé par le montant de l’impôt sur le revenu appliqué à mes dividendes.

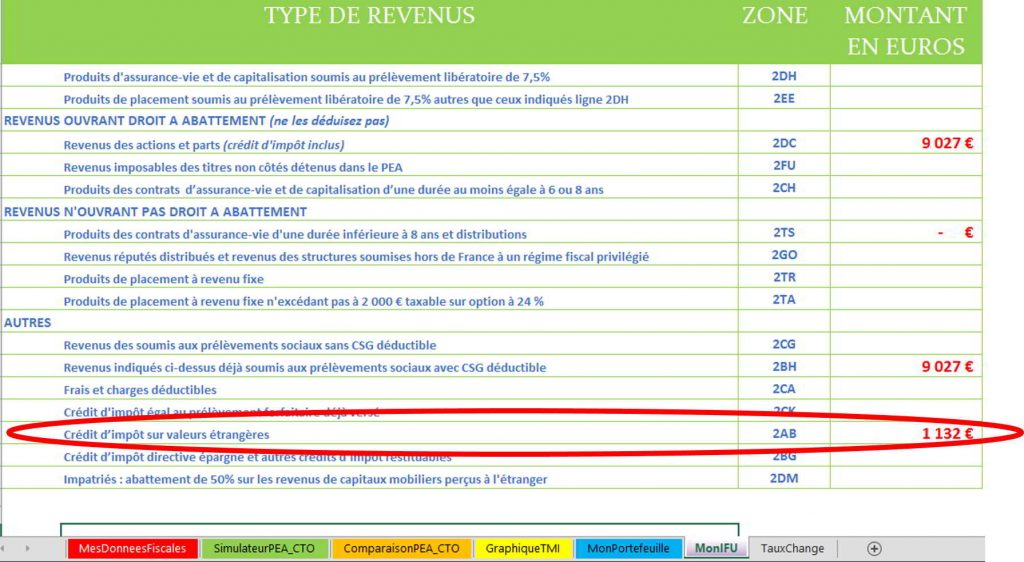

Le montant exact de ma réduction est visible dans l’onglet « Mon IFU » qui reprend le montant exact de ma réduction d’impôt, soit, dans mon cas -1 132 €.

Ce qui signifie, concrètement, que mon impôt des dividendes sur le revenu sera réduit de ce montant de 1 132 € l’année prochaine. C’est donc bien une réduction d’impôt obtenue grâce à mes dividendes d’actions américaines.

Et, comme vous le voyez, ce montant est loin d’être négligeable ! Rapporté au montant de mon portefeuille de compte-titres (environ 80 000 €), la réduction d’impôt est de 1,7%. Rapporté au montant de mes dividendes versés toujours sur mon compte-titres (environ 6 495 €), le crédit d’impôt (1 132 €) représente plus de 17% de mes revenus versés !

Rappelons que ce crédit d’impôt s’applique dans tous les cas, c’est-à-dire quel que soit votre situation personnelle, donc quel que soit votre taux marginal d’imposition !

Traditionnellement, ce « crédit d’impôt » est pris en compte pour déterminer votre montant d’imposition final et vient en déduction du calcul de votre impôt. C’est pour cette raison que vous ne l’avez, vraisemblablement, jamais vu présenté ainsi.

Néanmoins, c’est aujourd’hui la vision que j’en ai. Car, concrètement, elle correspond à la réalité « économique » du versement des dividendes : d’abord je reçois des dividendes (que je considère comme mes revenus) et ensuite je paie des impôts (donc je les réduis grâce à mes dividendes américains).

C’est la même manière que résonne tout citoyen qui, par exemple, fait des dons à des œuvres (réduction d’impôt sur 60% des dépenses) ou emploie une personne à domicile (réduction liée sur les charges sociales sous forme de crédit d’impôt). Pourquoi n’appliquerait-on pas le même raisonnement au versement des dividendes ?

Attention, néanmoins, le calcul total des impôts dus sur vos dividendes dépend bien évidemment de votre situation personnelle.

Bien évidemment, le montant du crédit d’impôt dépend du montant de votre investissement dans les actions étrangères et du « taux de retenue fiscale » de chaque pays. Ce « taux de retenue » fiscale est de 15% pour les USA et le Canada, de 10% pour le Royaume-Uni, de 26,5% pour l’Allemagne, pour prendre quelques exemples. Plus la retenue fiscale sera importante, plus votre réduction d’impôt sera importante.

Une condition néanmoins nécessaire à ce crédit d’impôt est qu’il existe une convention fiscale entre la France et le pays de la société qui verse les dividendes. Dans la pratique, pas de soucis, puisque c’est le cas pour les pays européens et les USA/Canada !

Précisons enfin et surtout que ce crédit d’impôt n’est valable que dans un compte-titres ! Attention, dans le cas d’un PEA, vous ne pouvez pas « récupérer » la retenue fiscale étrangère sous forme de crédit d’impôt. Ainsi, par exemple, si vous investissez dans des actions anglaises dans un PEA (comme c’est mon cas, voir mon portefeuille), l’Etat ne vous accordera AUCUN crédit d’impôt !

C’est d’ailleurs un sujet d’inégalité fiscale, mais c’est un autre sujet…

A dividende versé égal, les actions étrangères sont un moyen de réduire votre impôt sur le revenu

Comment tirer parti/profiter de cette réduction d’impôt sur les dividendes d’actions étrangères ?

Est-ce que cette réduction d’impôt peut vous aider dans votre choix d’actions à acheter ?

Je vais vous donner un exemple concret.

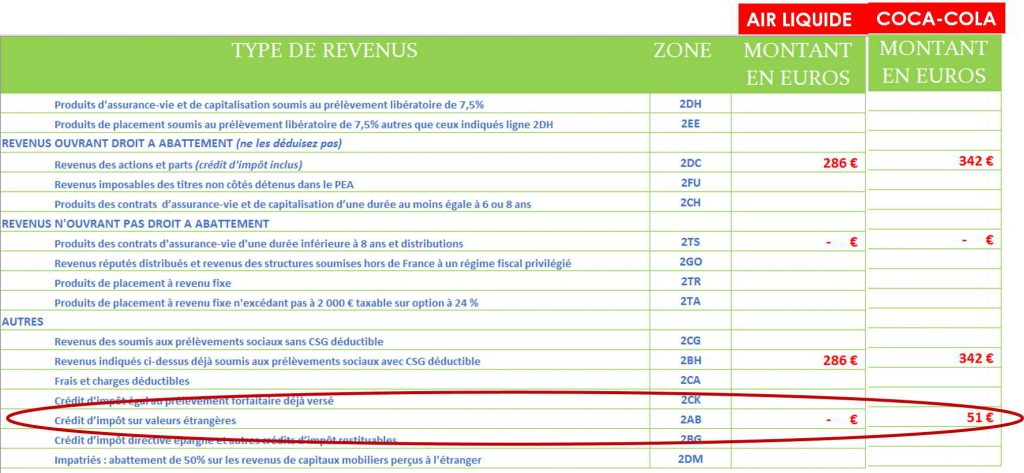

Supposons que vous hésitez à acheter deux belles actions à dividendes : une française (Air liquide) et une américaine (Coca-Cola). En termes de dividendes, ces deux actions présentent un profil à peu près similaire, à savoir une croissance régulière du dividende sur 5 ans (environ +6,36%/an pour le dividende Air Liquide et +8,45%/an pour Coca-Cola en dollars US). Le calendrier des dividendes est néanmoins différent entre les 2 actions.

Un investissement de 10 000 € dans ces deux actions vous permettrait de recevoir sur votre compte-titres un montant annuel de dividende à peu près équivalent :

- 238 € pour les actions Coca-Cola (en prenant comme hypothèse un nombre d’actions achetées de 267 au cours de bourse de l’action du 11 Octobre 2016, un dividende de 1,41 $ et un taux de change de 1,10)

- 242 € pour les actions Air Liquide (en prenant comme hypothèse un nombre d’actions achetées de 108 au cours de bourse de l’action du 11 Octobre 2016, un dividende de 2,65 €).

Néanmoins, comme le montre le détail de la déclaration d’impôt, dans le cas de l’action Coca-Cola, votre impôt sera réduit de 51 €. Ce qui ne sera pas le cas dans le cas de l’action Air Liquide.

Plusieurs points sont à noter :

- Soyons clair : cette situation de montant équivalent de dividendes versé n’est possible que dans la mesure où il existe un différentiel de rendement brut entre les deux actions (3,4% pour l’action Coca-Cola contre 2,86% pour l’action Air Liquide).

- Par ailleurs, cette situation ne signifie pas que le montant total des impôts sur les dividendes est inférieur dans le cas des actions étrangères. Pour être précis, il est (sauf cas de contribuable non imposable – voir plus loin) strictement égal (en %). On dit que la retenue fiscale est « neutre » fiscalement.

- Le montant des dividendes nets d’impôt sera néanmoins supérieur dans le cas de Coca-Cola en raison du rendement brut supérieur (sauf cas de contribuable non imposable).

- Attention aussi au fait que le crédit d’impôt est non restituable ! Cela signifie que si vous ne payez pas d’impôt par ailleurs, le fisc ne vous remboursera pas la retenue fiscale étrangère (un vrai scandale) ! Ce crédit d’impôt non restituable alourdit de manière importante la fiscalité d’un dividende étranger pour ceux qui ne paient pas d’impôt et les rendent donc, indirectement, éligibles à l’impôt !!

Mon propos était ici non pas de vous dire d’acheter systématiquement des actions étrangères dans un compte-titres. Une analyse de chaque action doit être faite.

Ces remarques mises à part, mon propos visait à vous donner une autre vision des dividendes d’actions étrangères.

Grâce au crédit d’impôt, vous pouvez réduire vos impôts. Même si cette réduction d’impôt n’amène pas, toute chose égale par ailleurs, à une imposition plus faible.

Néanmoins, cette réduction d’impôt est un critère que je prends en compte dans mon choix d’actions. A profil égal (c’est-à-dire en ce qui concerne la pérennité et la croissance du dividende) et à versement de dividende égal sur mon compte-titres, je privilégie sans contexte les actions étrangères (américaines de préférence) par rapport aux actions françaises.

C’est une des explications pour laquelle mon compte-titres est constitué à 100% d’actions américaines ! J’économise ainsi plus de 1 000 € d’impôts chaque année grâce à cela !

Bien.

Mais le jour où la fiscalite change, rarement dans le sens positif, cela peut rendre la situation difficile.

Bonjour Bertrand,

Thème très intéressant qui permet de relativiser le frottement fiscal sur les revenus issus du dividende dans le cadre d’un compte titre par rapport au PEA.

Au delà de l’intérêt des actions américaines qui « crachent » de surcroit habituellement un rendement plus intéressant qu’en Europe ; la diversification des devises (dollar) me fait penser que cela permet de nous protéger également en partie d’une dévaluation monétaire qui semble plus probable sur l’euro.

Bien Cordialement,

Adrien

Pour les actions étrangères, le crédit d’impôt français au mieux compense le prélèvement à la source de l’impôt étranger. Exemple pour les actions US vous êtes prélevé au US 20% à la source et le fisc français vous rembourse 15%, pas vraiment favorable, surtout que le crédit d’impôt n’est là que pour permettre au fisc de refiscaliser à l’IR les mêmes dividendes comme si elles étaient perçues par une société Fr!!! Mieux donc se focaliser sur la pérennité, la croissance et le rendement du dividende, plutôt qu’un éventuel CI…

Vous le parlez pas des contributions sociales ? Il me semble que ces contributions s’appliquent dans les deux hypothèses que vous évoquez.

Bonsoir

Je viens de recevoir 27.33€ net de dividendes suite a la detention de 245 actions Pfizer qui ont distribue 0.30e par action soit 73.50€ brut.

Est ce normal que j ai touché si peu ? Est la fiscalité ou est ce une erreur de mon intermediaire financier?

Merci pour votre réponse

Bien cordialement

Bonjour,

Pour répondre à votre question, je vous invite à lire l’article sur la fiscalité des actions étrangères :

https://revenusetdividendes.com/imposition-dividendes-actions-etrangeres/

Bonjour,

Dans le cas, où le PEA n’est pas plein, ne vaut t’il pas mieux privilégier AIR liquide ?

Merci

Bonjour,

Où est l’intérêt d’avoir 15% retenu simplement pour l’avoir crédité plus tard ?! Il vaut mieux ne pas l’avoir retenu en premier lieu comme par exemple avec une action française. Et de tout façon, on n’est plus crédité 15% pour les dividendes étrangères mais 12,8%, le taux de IR français.

Cordialement.

Bonjour,

Je suis choqué par le nombre d’erreurs que comporte votre vidéo.

En premier lieu sachez que si vous bénéficiez d’un crédit d’impôt c’est parce que vous payez l’impôt américain (15%) et l’impôt français (30%), ainsi pour éviter la double imposition, l’Etat français à mis en place ce système de crédit d’impôt qui vous rembourse l’impôt américain, mais vous êtes toujours soumis à l’imposition française.

En outre, il s’agit de crédit d’impôt et non d’une réduction d’impôt, ce qui signifie que l’Etat vous rembourse cette somme même si vous ne payer pas d’impôt.

Bien cordialement

J’accepte volontiers les critiques quand elles sont justifiées, mais en l’occurrence elles ne le sont pas.

1) Je n’ai jamais dit que le versement de dividendes étrangers n’est pas soumis à l’impôt français ! Bien au contraire. Je ne comprends pas cette remarque (relisez l’article).

2) Concernant le crédit d’impôt sur les dividendes d’actions américaines, contrairement à ce que vous dîtes, et comme je le dit : il s’agit partiellement d’un crédit d’impôt. La dénomination exacte est celle d’un crédit d’impôt « non restituable ». Ce qui signifie concrètement, je le confirme, que l’Etat français ne vous remboursera le montant dû que dans la limite de votre impôt dû sur les autres revenus. Donc, si vous n’avez pas d’impôt à payer sur vos autres impôts, l’Etat ne vous remboursera pas le montant américain payé au versement des dividendes. C’est bien une « arnaque » sémantique de l’Etat…et vous êtes tombé dedans. C’est ce que j’ai voulu faire comprendre et connaître dans cet article. Avant de me contredire sur ce sujet que j’ai la prétention de bien connaître pour en parler, il serait utile de vous renseigner avant de laisser un commentaire inexact !

Je confirme les propos de Bertrand.

Ayant une petite retraite et bien plus des dividendes, dont quelques étrangères, et des réductions d’impôt comme l’emploi au domicile, dons aux œuvres caritatives etc., en 2021 mes ‘crédits d’impôt’ pour impôt payé à l’étranger n’étaient remboursés qu’au montant de mon impôt sur le revenu.

Suite à ma demande de vérification, voilà la réponse que j’ai eu de la part d’un inspecteur d’impôts :

« Le crédit d’impôt concernant les revenus étrangers est différent du crédit d’impôt lié à l’emploi d’un salarié à domicile, qui lui ouvre droit à une restitution s’il est supérieur au montant de votre impôt. En effet, le crédit d’impôt égal à l’impôt étranger est limité au montant de l’impôt français calculé sur ces mêmes revenus et l’excédent n’est pas restitué. »

Dans mon cas, 1 300 € qui m’a été retenu à l’étranger n’était pas remboursé.

Cordialement.